吃利息还是吃股息 银行股值不值得投资?

在连续的降准降息下,余额宝降到2%的地板价、理财收益连连下滑、存款利息不断缩水,稳健投资者遭遇理财荒。当前正值银行分红季,16家上市银行将派出逾3500亿元的现金红包,在A股上市企业中算是派息大户。那么,在如今的理财境况下,究竟是把钱放在银行还是买银行股更为合适呢?根据北京商报记者的测算,四大行的股息率超过5%,不仅高于存款利率,更比目前多数理财产品收益丰厚。

过去一年中,商业银行净利润增速明显下滑,大型国有银行更跌至零增长,盈利增长的乏力也体现在分红上。有数据显示,16家上市银行的2015年度现金分红总规模为3561.76亿元,而这一数值较上一年度的3645亿元减少近83亿元。

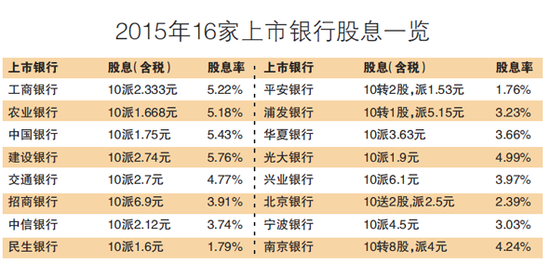

在股息率方面,四大行在所有A股上市银行中成为佼佼者。据北京商报记者统计,工、农、中、建四大行每10股派息情况分别为2.333元、1.668元、1.75元、2.74元(含税)。如果以7月1日的股价计算,持有工、农、中、建四大行的股息收益率可达5.22%、5.18%、5.43%和5.76%,处在5%以上区间。

而目前一年期定期存款基准利率为1.5%,活期存款的年化收益率为0.35%。理财产品方面,据银率网数据库统计,上周(2016年6月25日-7月1日)共有1078款人民币非结构性产品发售,平均预期收益为3.89%,仅1款产品的预期收益率超过6%,占人民币非结构性理财产品总量的0.09%。如果不考虑股价波动因素,持有四大行股票的股息率将高于存款和理财产品。

在其余12家A股上市银行中,光大银行、交通银行、南京银行的现金股息率超过4%,分别达到4.99%、4.74%和4.24%。招商银行、兴业银行、中信银行、华夏银行、浦发银行和宁波银行6家上市银行的股息率在3%-4%的水平。

对于上市银行股息率之间的差异,中央财经大学中国银行业研究中心主任郭田勇(微博)表示,对于国有行,财政部、中央汇金公司作为股东,对分红率有一定要求。而有些银行,只要股东同意,低分红率甚至不分红都可以,这和股东有关系。没有分红,剩余的资金就成了股东权益转为补充资本了,这和盈利水平没有太多直接关系。

不过,即便部分上市银行股息率优于存款和理财产品,但投资银行股也要考虑个税和股价波动因素。根据财政部下发的《上市公司股息红利差别化个人所得税政策等有关问题通知》,现金分红均需缴纳个人所得税,应纳税额与持股时间挂钩,实际税率为5%-20%,其中持股不足一个月的实际税率最高为20%。现在持股一年以上的股息红利从实际5%的税率改为免税,进一步鼓励投资者长线持股。

另外,股价的波动也是影响投资收益最为关键的问题。分析人士表示,股息率超过定期存款利率,从理论上讲,持有这样的股票比银行定期存款合算,但这是有前提条件的。股票二级市场价格存在波动不确定性风险。虽然监管部门鼓励上市公司现金分红、提倡长期价值投资,但目前股民参与股票投资多数仍希望赚取二级市场买卖差价,而不是为了分红。如果股票二级市场价格波动下跌,客户虽然买入高股息率的股票,但二级投资亏损额可能会超过现金分红。同时,分红水平也是动态变动,过往的分红水平并不代表公司明年仍能维持这样的高分红率。因而买入过往高股息率的股票对于多数稳健投资者而言意义不大。除非这家公司业绩长期稳定,客户本身对股票又比较了解,资金能够长期持有。

(北京商报)