A股破净股票超30只 交运钢铁成破净主力

|

|

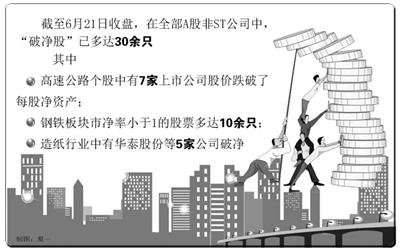

近期股指在2300点附近徘徊,个股股价也萎靡不振、频频走低,跌破每股净资产的“破净”现象屡屡出现。据初步统计,截至6月21日收盘,在全部A股非ST公司中,“破净股”已多达30余只,其中钢铁板块和交通运输板块股票多达20余只,占“破净股”总数近7成,银行股也占据2个席位。

强周期性的蓝筹股“破净”之后,究竟是“馅饼”还是“陷阱”?对投资者来说,“破净股”含金量几何?成为市场关注的焦点。

交运钢铁成“破净”主力

统计显示,当前30余只“破净股”分别来自交通运输、钢铁、金属、非金属、造纸等行业。与A股指数在998点和1664点出现的破净现象有所不同,此轮“破净股”主要集中在交通运输和钢铁板块。

东兴证券发布的研究报告显示,截至6月8日,交通运输、钢铁板块的破净个股数量最多,其次为化工、轻工制造、建筑建材、综合。而大盘在998点时,房地产、化工、建筑建材的破净个股数量最多;在1664点时,化工、钢铁、房地产的破净个股数量最多。

交通运输板块是破净重灾区。统计显示,截至6月21日,包括高速公路、铁路运输、航运、港口在内的交通运输类个股中,破净数量超过10只。值得注意的是,高速公路个股中有7家上市公司股价跌破了每股净资产,这7家分别为赣粤高速、华北高速、中原高速、深高速、楚天高速、福建高速、粤高速A。

钢铁板块历来是破净主力。目前,钢铁板块市净率小于1的股票多达10余只,安阳钢铁、鞍钢股份、华菱钢铁、宝钢股份、武钢股份等均在列。其中安阳钢铁市净率最低,不到0.6倍。

银行板块也首次出现“破净股”。6月4日,华夏银行成为继交通银行后第二只跌破每股净资产的银行股,随后浦发银行、深发展A、中信银行等多只银行股也曾一度破净。此外,截至6月21日,在造纸行业中有华泰股份、晨鸣纸业、岳阳林纸、博汇纸业等5家公司处于破净状态。

周期性因素拉低估值

从“破净股”所处的行业板块来看,无论是钢铁行业还是交通运输、造纸行业,都属于典型的强周期性行业板块。业内人士认为,由于这些行业的盈利能力、经营现状和经济周期密切相关,宏观经济的回落以及投资增速下滑,是相关个股业绩大幅回落的重要原因。

对于高速公路板块集体破净,中金公司认为,主要是因为该板块公司业绩仍在低位徘徊。相关研究显示,受经济整体下行影响,自今年年初至今,我国大部分路段货车比例出现大幅下滑,高速公路上市公司平均通行费收入较去年同期下滑6%,延续了去年四季度以来的弱势。

受经济周期性波动影响,钢铁行业的低迷在上市公司的财报中也有清晰体现。统计显示,在10余只破净钢铁股中,有5只个股今年一季度亏损,其中鞍钢股份一季度亏18.88亿元,亏损最为严重;其余6家企业净利润也都大幅下挫,幅度最小的河北钢铁净利润下挫也达35.36%。

星石投资总裁杨玲认为,当前市场上“破净股”有所增多,主要是出于投资者对上市公司未来盈利预期下调的结果。

“由于上半年经济增速逐步回落,各投资研究机构在内部对周期性行业进行了重估,市场近期发生了结构性调整,机构投资者调低了周期股配置,调高了消费股的配置。”杨玲表示,钢铁、交运、银行都是比较典型的周期股,在经济增速回调态势明确的前景下,调低配置必然导致了这部分股票的走弱。

关注弹性和成长性

从A股市场历史来看,每逢股市低迷的时期,“破净股”就会应运而生。同时,“破净股”的数量也一直被认为是大盘见底的信号之一。例如大盘在998点时曾有176只个股破净,在1664点时有高达214只个股破净。

然而,“破净股”的出现并不意味着反转或者底部出现。业内人士认为,由于“破净股”所处的行业现状、公司经营等多方面因素,导致“身体素质”各有不同,投资者要想“沙里淘金”,还需要关注个股的弹性和成长性。

杨玲认为,经济结构调整不可能一蹴而就,在调整的过程中,经济不可避免地要受到一定冲击,因此逆周期的政策操作也会不断推出。“当刺激性政策累积到一定程度,强度也达到一定程度的时候,周期股就会显示出弹性大的优势来。因此,如果想要抓住周期股的机会,需要掌握好政策刺激的节奏和力度。”

她同时表示,周期股在未来也会出现一定分化,其中直接受益于政策刺激的周期股,可能会比间接受益的周期股表现要好。

海通证券首席策略分析师陈瑞明则认为,“破净股”产生原因不一,而且“破净”不等于投资机会。尽管每股净资产值反映了每股股票代表的公司净资产价值,是支撑股价的重要基础,但由于钢铁行业是高资本投入的行业,其固定资产折旧、沉淀成本都会侵蚀净资产值。而银行是高杠杆行业,其不良资产拨备会侵蚀净资产。“因此,不能静态用净资产评估公司的投资价值,更应该注重公司的成长性”。