年关将至 谨慎对待新股周期

[摘要]上周,国内基金呈上涨趋势,其中指数型和股票型基金涨幅达到2.85%和1.78%;混合型和封闭型基金涨幅为0.88%和0.41%,QDII型基金跌幅为0.42%。

摘要

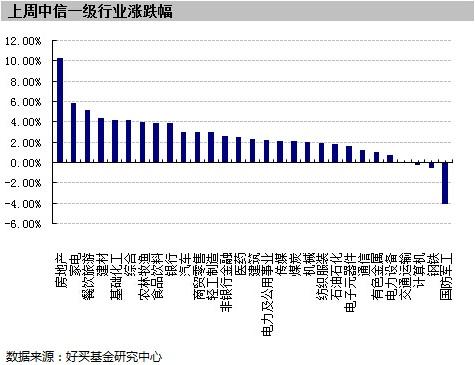

上周,沪深两市双双收涨。上证综指收于3524.99点,涨88.69点,涨幅为2.58%;深证成指收于12329.18点,涨幅为3.07%;沪深300指数涨幅为3.39%;创业板指数涨幅为1.61%。大盘股强于小盘股。29个中信一级行业中有 26个行业上涨。其中,房地产、家电和餐饮旅游表现居前;国防军工、钢铁和计算机表现居后。

上周,中信标普全债指数上涨0.10%,收于1558.34点。

上周,欧美主要市场涨跌不一。其中,道指上涨0.28%,标普500上涨0.08%;道琼斯欧洲50 下跌4.26%。亚太主要市场涨跌不一。其中,日经225指数下跌1.91%,恒生指数上涨0.76%。

股票型基金:短期来看,进入12月,市场接近年尾,反弹压力增大,打新抽血效应仍在,年底多保持震荡行情,建议平衡配置。在基金配置方面,建议投资者关注选股型基金上投摩根转型动力、景顺长城核心竞争力、兴全轻资产和中欧新蓝筹等。

债券型基金:总体上,11 月利率债呈现震荡行情,基本面数据依然利好债市,但前期上涨需要消化时间,加之IPO 重启、美元加息预期导致债市调整。信用债方面信用基本面持续恶化,未来债券违约可能常态化,未来仍将以防风险为主。经济下行压力难消背景下,通缩压力难减、宽松政策基调不变,债市长牛预期不变,稳健型投资者可加大债券型基金配置。

QDII基金:美联储议息可能成为港股的转折点,因为若落实加息,预期兑现,近一个月来受压的资产或出现反弹。适逢基金年底结算将近,粉饰窗橱效应支持下,估计港股于下半月表现较佳,建议投资者均衡配置港股QDII标的,也可适当关注海外高息债类产品。

市场回顾

一、基础市场

上周,沪深两市双双收涨。上证综指收于3524.99点,涨88.69点,涨幅为2.58%;深证成指收于12329.18点,涨367.47点,涨幅为3.07%;沪深300指数收于3677.59点,涨120.60点,涨幅为3.39%;创业板指数收于2692.16点,涨42.61点,涨幅为1.61%。大盘股强于小盘股。中证100上涨3.77%,中证500上涨1.84%。上周,29个中信一级行业中有26个行业上涨。其中,房地产、家电和餐饮旅游表现居前,涨幅分别为10.28%、5.91%和5.20%;国防军工、钢铁和计算机表现居后,涨跌幅分别为4.05%、0.50%和0.21%。

上周,中信标普全债指数上涨0.10%,收于1558.34点。

上周,欧美主要市场涨跌不一。其中,道指上涨0.28%,标普500上涨0.08%;道琼斯欧洲50 下跌4.26%。亚太主要市场涨跌不一。其中,日经225指数下跌1.91%,恒生指数上涨0.76%。

|

上周各类指数表现 |

||

|

指数名称 |

收盘指数 |

涨跌幅(%) |

|

上证综合指数 |

3524.99 |

2.58 |

|

沪深300指数 |

3677.59 |

3.39 |

|

深证成份指数 |

12329.18 |

3.07 |

|

中小板综指 |

12976.65 |

2.03 |

|

创业板指 |

2692.16 |

1.61 |

|

2233.26 |

2.25 |

|

|

上证基金指数 |

5879.30 |

0.87 |

|

深证基金指数 |

8107.11 |

3.86 |

|

中证100 |

3341.05 |

3.77 |

|

中证500 |

7511.67 |

1.84 |

|

道琼斯工业平均指数 |

17847.63 |

0.28 |

|

标准普尔500指数 |

2091.69 |

0.08 |

|

道琼斯欧洲50 |

3143.45 |

-4.26 |

|

德国DAX指数 |

10752.10 |

-4.80 |

|

法国巴黎CAC40指数 |

4714.79 |

-4.37 |

|

伦敦金融时报100指数 |

6238.29 |

-2.15 |

|

俄罗斯RTS指数 |

811.72 |

-5.21 |

|

东京日经225指数 |

19504.48 |

-1.91 |

|

恒生指数 |

22235.89 |

0.76 |

|

韩国综合指数 |

1974.40 |

-2.69 |

|

印度孟买Sensex30指数 |

25638.11 |

-1.88 |

|

中信标普全债指数 |

1558.34 |

0.10 |

|

中债国债全价指数 |

121.26 |

0.33 |

|

中债企业债全价指数 |

102.70 |

0.28 |

数据来源:Wind、好买基金研究中心,海外数据截止2015-12-5

二、基金市场

上周,国内基金呈上涨趋势,其中指数型和股票型基金涨幅达到2.85%和1.78%;混合型和封闭型基金涨幅为0.88%和0.41%,QDII型基金跌幅为0.42%。

上周,基金市场整体上涨,权益类基金表现优于债券型基金,其中南方成分精选上涨达6.29%,QDII型基金呈微涨态势。

|

权益类基金收益率排名前五 |

|||

|

股票型涨幅前五 |

混合型涨幅前五 |

||

|

名称 |

周涨幅(%) |

名称 |

周涨幅(%) |

|

汇丰晋信大盘 |

5.79 |

南方成份精选 |

6.29 |

|

大摩品质生活精选 |

5.20 |

大摩主题优选 |

5.90 |

|

景顺长城研究精选 |

4.25 |

5.13 |

|

|

工银瑞信新金融 |

4.19 |

富国天惠精选成长 |

5.00 |

|

前海开源股息率100强 |

4.04 |

工银瑞信金融地产 |

4.95 |

|

封闭式净值涨幅前五 |

QDII涨幅前五 |

||

|

名称 |

周涨幅(%) |

名称 |

周涨幅(%) |

|

基金久嘉( 详细, 购买) |

1.32 |

鹏华环球发现 |

2.55 |

|

基金鸿阳( 详细, 购买) |

1.17 |

南方中国中小盘 |

2.51 |

|

华泰柏瑞信用增利 |

0.96 |

国投瑞银新兴市场 |

1.94 |

|

0.82 |

海富通海外精选 |

1.87 |

|

|

基金丰和( 详细, 购买) |

0.67 |

华宝兴业中国成长 |

1.82 |

|

指数型基金涨跌幅前五 |

|||

|

名称 |

周涨幅(%) |

||

|

工银瑞信深证红利ETF |

10.03 |

||

|

建信深证基本面60ETF |

9.87 |

||

|

工银瑞信深证红利ETF联接 |

9.47 |

||

|

建信深证基本面60ETF联接 |

9.38 |

||

|

嘉实深证基本面120ETF |

8.48 |

||

数据来源:好买基金研究中心,QDII净值截至日为2015年12月3日

|

固定收益类收益率排名前五 |

|||

|

债券型涨幅前五 |

货币型涨幅前五 |

||

|

名称 |

周涨幅(%) |

名称 |

周涨幅(%) |

|

博时信用债券A |

2.37 |

安信 现金增利 |

0.16 |

|

博时信用债券B |

2.37 |

中信建投货币( 详细, 购买) |

0.09 |

|

博时信用债券C |

2.34 |

鑫元货币A |

0.08 |

|

博时天颐C |

1.89 |

信达澳银慧管家A |

0.08 |

|

博时天颐A |

1.86 |

华融现金增利B |

0.08 |

数据来源:好买基金研究中心

上周,好买牛基组合上周业绩为1.86%,12月推荐以来收益为1.86%。 由于偏股基金前三分之一1.45%。

|

好买推荐组合 |

|||

|

代码 |

名称 |

近一周表现(%) |

12月推荐以来表现(%) |

|

000328.OF |

上投摩根转型动力 |

0.69 |

0.69 |

|

260116.OF |

景顺长城核心竞争力 |

3.87 |

3.87 |

|

163412.OF |

兴全轻资产 |

1.28 |

1.28 |

|

166002.OF |

中欧新蓝筹 |

1.58 |

1.58 |

|

组合收益 |

1.86 |

1.86 |

|

数据来源:好买基金研究中心,数据时间2015-11-30至2015-12-4。

上周焦点

一、 11月非农强劲 美联储加息两周倒计时

周五劳工部数据显示,美国11月非农就业人口增长21.1万人,好于预期的增长20.0万人,前值上修为增长29.8万人。美国11月失业率则为5.0%,符合预期和前值。

二、熔断机制明年1月1日起正式实施 触及5%阈值暂停交易15分钟

经中国证监会同意,上交所、深交所、中金所正式发布指数熔断相关规定,于2016年1月1日起正式实施,这三家交易所将触发5%熔断阈值暂停交易30分钟缩短至15分钟。

三、中金所调整股指期货开收市时间 与现货市场同步

中金所公告,调整股指期货开收市时间,与现货市场保持同步,即股指期货的集合竞价时间为每个交易日9:25-9:30,连续竞价交易时间为每交易日9:30-11:30和13:00-15:00。调整股指期货合约交易时间主要目的是与现货股票市场保持一致。新交易时间将自2016年1月1日起实施。

四、巴黎气候协议草案达成 但分歧仍存

巴黎气候协议最终草案在周六达成,这份草案形成了下周各国部长进一步磋商的基础。在经历了为期四年的谈判后,来自近200个国家的气候谈判大使,本周在巴黎就气候变化议题达成一致。

好买观点

一、股票型基金投资策略

宏观面:11月中采制造业PMI低于预期,财新PMI高于预期,二者出现背离。11月中采制造业PMI为49.6,比市场预期低0.2个百分点,比上月回落0.2个百分点,财新制造业PMI48.6,比市场预期高0.3个百分点,比上月高0.3个百分点。中采和财新PMI都显示工业通缩加剧和企业去库,货币政策将继续维持宽松。稳增长持续加码,而地产等依然疲弱,维持经济中期L型判断,出路在供给侧改革。

政策面:在易纲副行长的背书下,料人民币短期不会大幅度连续贬值,会维持在一定平稳区间。人民币被纳入SDR,短期的正面影响有限。但虽然如此,长远而言仍有益处。由于中国正在与发展中国家推进“一带一路”项目,人民币被纳入SDR将有利提升货币地位,这将较易鼓励别国在“一带一路”合约中以人民币结算。同时,人民币成功入篮,环球的央行将愿意增加部分人民币资产进入外汇储备。

资金面:周二开展了500亿元为期7 天的逆回购,中标利率2.25%;周四开展了300亿元为期7 天的逆回购,中标利率2.25%;同时周二有100亿的7天期逆回购到期,中标利率2.25%。周四有200亿的7天期逆回购到期,中标利率2.25%。至此,上周央行公开市场实现资金净投放500亿。银行间资金利率有所下降,7天质押式回购的加权平均利率为2.30%,较前一周末下降1个BP。

情绪面:上周,偏股型基金仓位下降1.13%,当前仓位75.61%。其中,股票型基金下降0.92%,标准混合型基金下降1.15%,当前仓位分别为87.63%和74.64%。根据沪深交易所最新数据,上周两融余额微降,截止12月3日,两融余额达1.18万亿元。此外,上周股市交易量有所下降,从数据层面来看,投资者情绪短期回归谨慎。

PMI数据连续四个月低于枯荣线,政策宽松力度加码,投资情绪年底趋于谨慎。政策面上有利于市场中长线向上运行。而短期来看,进入12月,市场接近年尾,反弹压力增大,打新抽血效应仍在,年底多保持震荡行情,建议平衡配置。在基金配置方面,建议投资者关注选股型基金上投摩根转型动力、景顺长城核心竞争力、兴全轻资产和中欧新蓝筹等。

二、债券型基金投资策略

上周中债总财富指数收于165.1768,较前周上涨0.35%;中债国债总财富指数收于165.0713较前周上涨0.34%,中债金融债总财富指数收于166.7032,较前周上涨0.36%;中债企业债总财富指数收于155.9232,较前周上涨0.47%;中债短融总财富指数收于150.4899,较前周上涨0.09%。

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.54%,下行3.87个基点,十年期国债收益率为3.03%,下行3.49个基点;银行间一年期AAA级企业债收益率下行6.34999999999999个基点,银行间三年期AAA级企业债收益率下行18.66个基点,10年期AAA级企业债收益率下行4.16个基点,分别为3.17%、3.40%和4.05%,一年期AA级企业债收益率下行3.35个基点,三年期AA级企业债收益率下行5.66个基点,10年期AA级企业债收益率下行4.16个基点,分别为4.05%、4.42%和5.43%。

资金面,周二开展了500亿元为期7 天的逆回购,中标利率2.25%;周四开展了300亿元为期7 天的逆回购,中标利率2.25%;同时周二有100亿的7天期逆回购到期,中标利率2.25%。周四有200亿的7天期逆回购到期,中标利率2.25%。至此,上周央行公开市场实现资金净投放500亿。银行间资金利率有所下降,7天质押式回购的加权平均利率为2.30%,较前一周末下降1个BP。

经济面, 11月PMI指数为49.6%,比上月回落0.2个百分点,并且创下年内新低,说明制造业总体上处于加速收缩状态。生产指数亦小幅回落,与此同时,雇员指数和原材料的指数收缩程度加剧。从供给端和需求端来看,需求萎靡,采购数量收缩,库存指数继续萎缩,企业去库存长路漫漫。人民币纳入SDR 将让中国打开资本账户,并推进利率和汇率市场化,也同时意味着人民币兑美元汇率将成为国际关注的标杆汇率,加入SDR 有助于我国经济转型,预计未来PMI 数据也将保持平稳波动。

总体上,11 月利率债呈现震荡行情,基本面数据依然利好债市,但前期上涨需要消化时间,加之IPO 重启、美元加息预期导致债市调整。信用债方面信用基本面持续恶化,未来债券违约可能常态化,未来仍将以防风险为主。经济下行压力难消背景下,通缩压力难减、宽松政策基调不变,债市长牛预期不变,稳健型投资者可加大债券型基金配置。

三、QDII基金投资策略

美联储公开市场委员会将于本月15 至16 日议息,此前最重要的经济数据为4 日公布的11 月份就业报告,新增职位、失业率及时薪均高于预期,我们认为联储局很有可能于本月会议上首次加息。市场亦普遍相信本月加息,利率期货显示,本月加息机会高达75%。人民币入蓝,中港股市反应偏向正面,但反应不算大,因“入篮”早已属市场共识,反而人民币所占权重仅属预期中之偏低水平。汇市的反应更为平静,消息公布后,人民币在岸价及离岸价兑美元均小幅度贬值。

展望12 月,影响港股的首要因素当然是美联储利率决定。就算一如预期加息,仍有甚多细节须关注,包括加息幅度、前瞻指引、会后声明、主席耶伦于记者会上措辞,以及香港银行会否立刻跟随加息。鉴于联储局早于去年10 月结束买债后,已不断向市场释出快将加息的讯号,投资者已有充份准备,资金亦早已作相应部署,这从今年来美元强势持续及新兴市场走资可见一斑,因此当加息真的来临,市场反应未必负面,反而可能因利率前景渐趋明朗而视为好消息。

美联储议息可能成为港股的转折点,因为若落实加息,预期兑现,近一个月来受压的资产或出现反弹,包括非美元货币、新兴股市、商品等。适逢基金年底结算将近,粉饰窗橱效应支持下,估计港股于下半月表现较佳,建议投资者均衡配置港股QDII标的,也可适当关注海外高息债类产品。

(好买基金网)