年底新基金发行掀最高潮,告诉你一只公募基金是怎么运营的

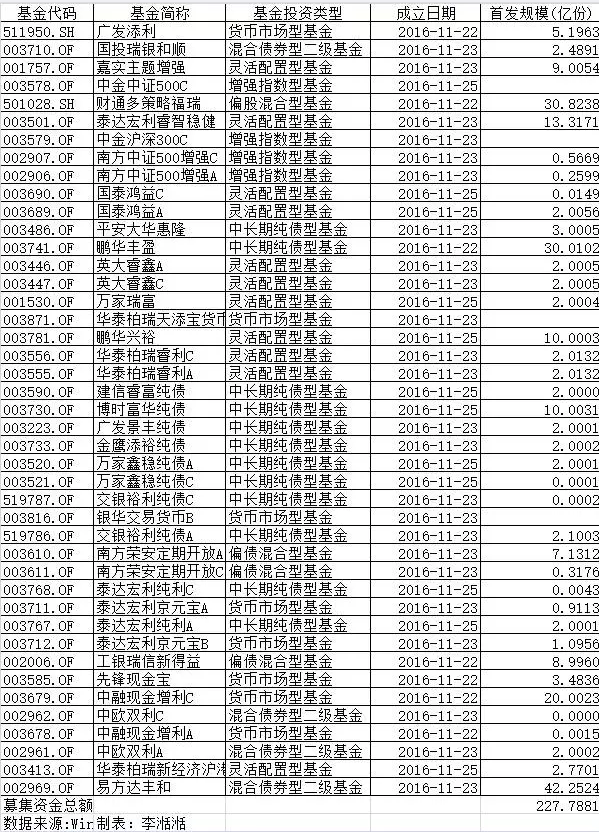

11月21日至11月25日,43只新基金(A、B、C各算一只)共募集资金227.7881亿元,其中,成立于11月23日的易方达丰和首发规模为42.2524亿元,使得本周在售新基金总数再度创出新高。

从首发规模来看,二级债基易方达丰和基金首发规模达到了42.2524亿,首发规模在新基金中排名第一。除了二级债基易方达丰和在首发规模方面拔得头筹外,定增基金财通多策略福瑞混合基金募集资金达到30.8238亿元,首发规模排名第二。鹏华丰盈募集资金30.0102亿元,排名第三。此外,中融现金增利首发规模也达到了20亿元,泰达宏利睿智稳健的首发规模超过13亿元,博时富华纯债、鹏华兴裕的首发规模达到10亿元。

在新基金中,固收类产品占比仍然较大,包括各类定开债、中长期纯债、偏债混合、货币基金,仅有财通多策略福瑞混合基金是一只定增基金。

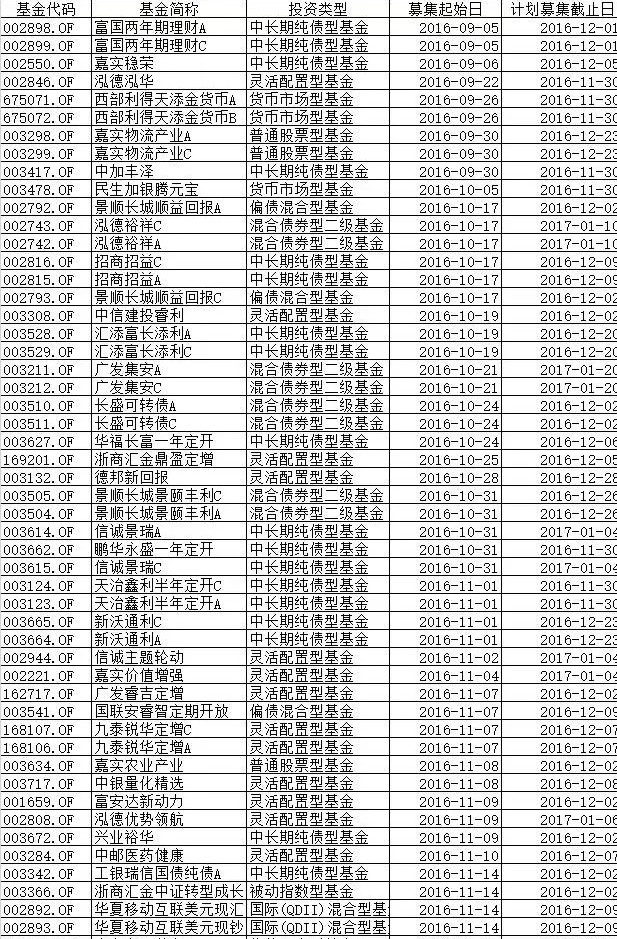

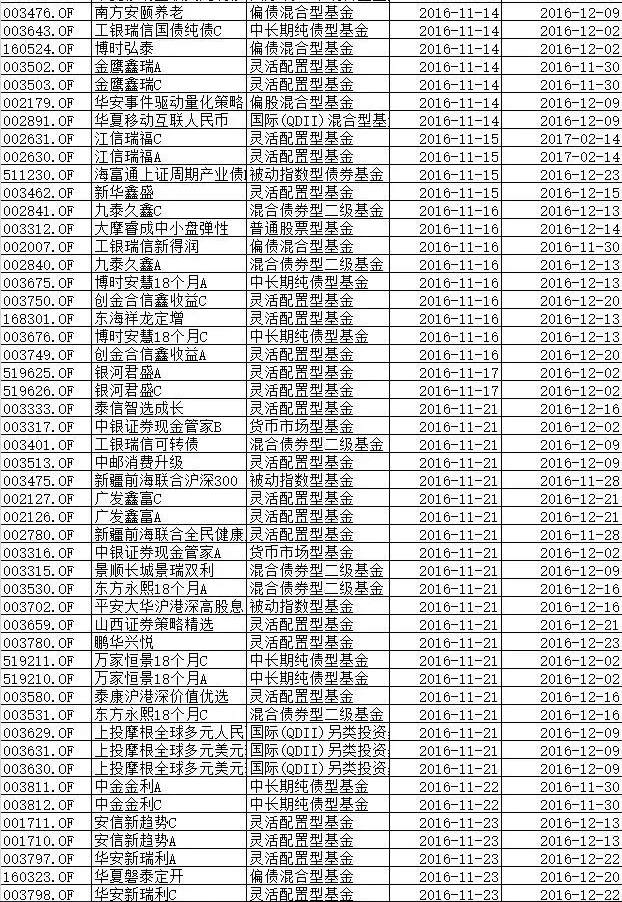

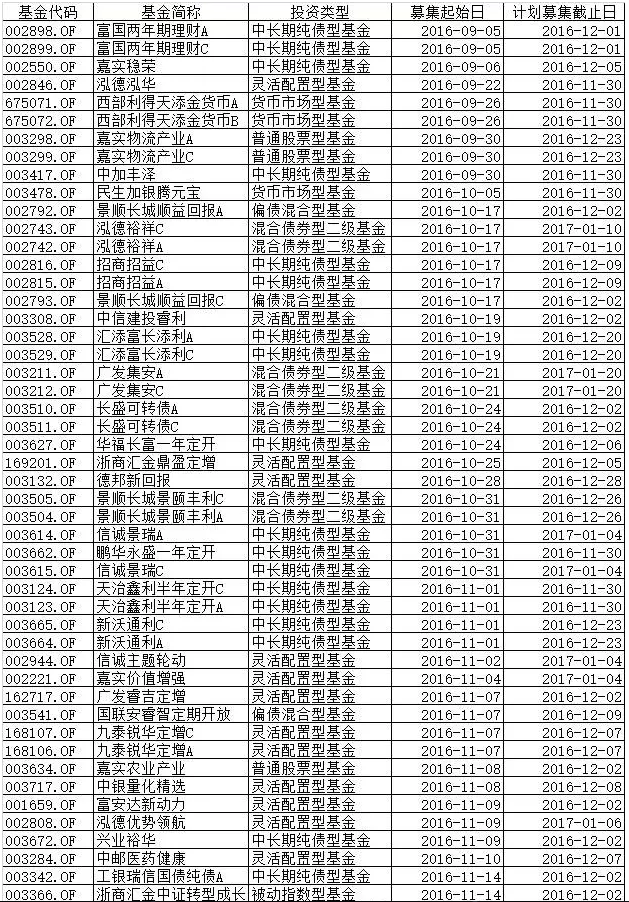

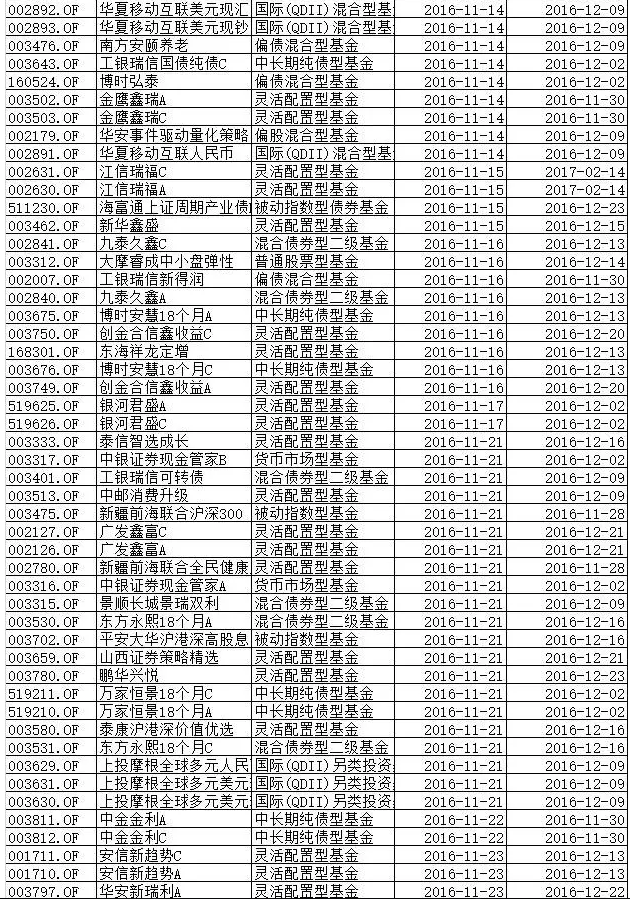

与此同时,WIND数据显示,有76只(A、B、C、H类份额各算一只)基金处于发行期中。发行期之中的基金仍以固收类和灵活配置基金为主。此外,九泰的定增基金九泰锐华定增正在发行,嘉实有嘉实物流产业和嘉实农业产业两只股票基金正在发行,华夏推出了华夏移动互联美元现汇、华夏移动互联美元现钞、华夏移动互联人民币3只QDII基金,上投摩根有上投摩根全球多元人民币、上投摩根全球多元美元现汇和上投摩根全球多元美元现钞3只QDII基金。

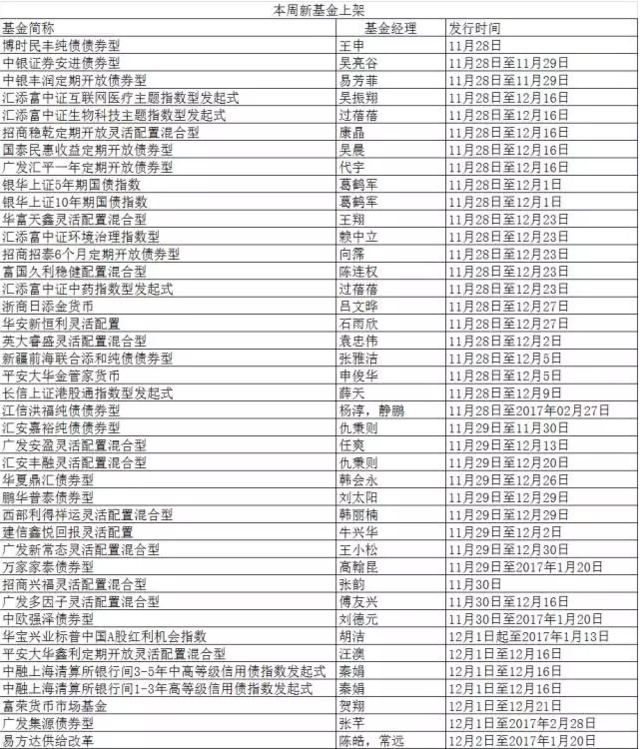

而本周又将有超过40只新基金上柜发行(见下表),其中一些公司更是同时推出多只基金,年度规模大战硝烟四起。这也使得本周在售新基金总数再度创出新高。

在证监会此前公布受理的基金中,11月以来截止11月11日,96只产品获得受理,类固收产品依然火爆。此外,华泰柏瑞上报了生物医药灵活配置混合型;中融上报了量化多因子混合型发起式基金;东兴证券3只量化基金,分别是量化新锐、量化趋势、量化优享;富国上报了沪港深行业精选灵活配置混合型发起式基金,浦银安盛上报了中证锐联沪港深基本面100指数基金(LOF)。

↓↓↓ 一只公募基金的运营之旅

李明是一名购买了公募基金的普通投资者,查看份额、了解最新净值是基民李明投资生活必不可少的一个环节。

“旅程”从李明申购一只基金开启。

带着李明“财务自由”的梦想,李明的资金从渠道账户——管理人清算账户——基金账户的路径一步步来到了基金产品的账户,每一步的资金划付都伴随着交易数据的交互及确认。

一旦资金到达基金产品专户,李明的钱就成了基金经理可以使用的“头寸”,基金经理完成相关的投资后,基金运营人员根据交易的结果进行交易资金的划拨与基金产品的估值核算。

“基金运营涉及筹备、发行、成立、运作、清算等环节,业务内容较多、对时效性的要求也不低。”

业内人士表示,一般来说,基金运营支持需要注册登记、资金清算、估值核算、信息披露等多业务线的高效运转和配合,任何一个环节的疏忽,都可能给投资者及公司带来潜在的损失和影响,重要性不言而喻。

份额登记及资金清算

伴随着资管行业的蓬勃发展,TA被越来越多的人所熟知。TA是TransferAgent的缩写,翻译过来是份额登记,TA业务就是份额登记业务。

TA业务系统是开放式基金账户开立、认购、申购、赎回、转换、转托管业务的核心系统,是后续销售资金划转、投资头寸管理、估值核算管理的重要数据来源。

日常工作中,TA的主要工作之一是为像李明这样的投资者“回答”与份额相关的各式问题。

比如,李明可能在申购以后想查询自己某个时点持有的基金份额数量、对应的分红方式,这时就需要TA对基金份额的登记,相应的李明持有的基金份额对应多少市值,便可以通过基金份额数乘以当日份额净值来反映。

嘉实基金首席基金运营官王红表示,看似简单的登记工作实则难度有加,因为要为上千万投资者分交易、分明细地记录清楚每笔份额的来源、注册日期、可赎回日期、分红方式等,这就需要大量的基础工作和事先准备。

“例如投资者申购了默认是现金分红的混合基金,如果他同时发起了分红方式变更,则可能从现金分红变更为红利再投资;而且可以在不同销售机构,甚至同一销售机构的不同交易账号下持有不同分红方式的同一只基金份额。”王红进一步表示。

在TA处理完毕并生成对应交易的确认数据后,销售资金清算工作便正式登场。

销售资金清算工作主要包括基金销售资金双向划转,投资者的申购资金正是通过其发起交易的销售机构,汇总其他同一天发起申购的投资者资金,按照事先约定好的日期一并划转给份额登记机构指定的清算账户,再由份额登记机构的资金清算人员统一划付给基金资产。

这样,基金经理就能够顺利看到这笔钱并开展投资了。

交易资金管理及估值核算

投资者的申购资金划入基金资产后,便进入基金运营另一个重要组成部分——对投资运营的支持,包括保障基金的投资安全,防范头寸透支,同时最大化保障资金的使用效率。

上述业内人士表示,这关系到基金经理能否在合同约定的投资范围内有效地运用基金资产进行投资,并为投资人赚取最多的收益。

我们看到今天的账面上有投资者李明申购到账的100万元,是否就意味着基金经理可以花掉这100万元呢?

这个问题需要谨慎对待。虽然今天账面上有100万元,我们要看未来短期内是否有基金赎回的出款,是否有基金需要支付的费用,是否有已经决定了的投资事项需要动用这笔钱。

只有充分考虑到这些因素之后,剩余的资金才是真正可用,也就是基金经理“可以花”的资金。

其次我们还需要最大化保障基金资金的使用效率,也就是防止资金闲置。

例如今天基金的账面上有100万元,但是可以看到明天有一笔交易所的质押式融券回购到期,我们将可以再获得100万元的资金。

考虑到交易所回购的交收是通过中国结算公司“多边净额结算”(也就是俗称的“担保交收”)模式结算的,可以确定这笔资金明日一定会到账,这样今日如果进行T+1日交割品种的投资,可用资金就可以增加为200万元,以避免100万元的资金闲置。

基金经理完成投资之后,剩下的工作便交给基金运营的估值核算团队。

关于基金资产的估值,通俗来说,就是每个交易日对基金资产的价值进行估算,这些基金资产的价值体现在哪里?就在基金资产所投资的“货物”当天价值几何。

比如说投资者李明买入的这只混合型基金,投资了XX股票,如果按照当天收市价格作为估值依据,则这个收市价格乘以这只混合型基金买入XX股票的数量,就构成了这只股票在该混合型基金中的价值体现。

最后,合并所有基金投资的“货物”价值计算出基金份额净值,成为计算投资者李明当天申购、赎回计算申购份额、赎回金额的价格基础。它的真实准确性直接影响了投资人李明的切身利益。

博时基金董事总经理兼运作部总经理成江表示,从专业角度来讲,估值是一份专业性要求相当高的工作,估值人员必须对会计准则、核算指引、结算指南非常熟悉,具备专业会计知识的同时又要熟悉金融市场规则。

紧密配合前台投资的需要,及时制定出稳健高效的运营方案,确保基金产品的估值结果公允合理,为保障基金持有人的利益“锱铢必较”。

“从投资者的基金交易需求出发,通过数据的流转、资金的划拨、投资产品的估值核算能看到基金运营工作中的点滴辛苦,复杂但富有逻辑、琐碎但合理高效。

无论是投资者基金交易的顺利进行,还是基金经理的投资交易顺利实现,都离不开基金运营部门每日专业、细致的默默奉献。”

王红说,从某种意义上看,包括基金运营人员在内的后台人员是基金管理中的无名英雄,日日夜夜守护着每一只基金的成长,他们是基金行业保驾护航的中坚力量。