全球股市16个“卖出”信号目前只有3个亮了

原标【全球股市上次触顶时16个“卖出”信号中目前只有3个亮了】

全球经济放缓和企业获利疲弱的乌云再度笼罩在全球股市上方,但考虑到债券收益率极低,也没什么有吸引力的替代选择,资金可能继续流入股市。

在创下四年来最差的单季表现之一,年内投资回报创2008年以来最低后,全球股市在10月初急速拉升,这让目前警告全球经济明年会再度衰退的分析师困惑不已。

这轮涨势已经告罄,因为数据显示中国经济放缓再度冲击大宗商品和新兴市场,加之第三季财报季开局不利,提出了哪里可以进行巧妙投资的问题。

但至少,支持股市创下二战以来持续时间最长的牛市之一的部分因素还在。

衡量所谓股票风险溢价的指标仍远高于历史均值,且几无下降的迹象。而且这些指标在夏季震荡剧烈的几个月还有所上升。

所谓的股权风险溢价(ERP),就是投资人可从股息收益及获利驱动的股价预测中所获得的回报,比低风险债券收益率高出的部分。

根据高盛,未来一年提振股票的因素所剩无几,这个基本趋动因素就是其中最重要的一个;该行预估未来一年全球股市总回报率约为15%。

“总有一天,债券低收益率将不再支撑股票,因为这凸显出企业面临的现金流风险,在某种程度上给已然相当疲弱的复苏打上问号,”高盛投资组合策略及资产配置部门的Christian Mueller-Glissmann表示。

“但股票风险溢价较高可使股票具有吸引力,这说明股票在中长期而言仍是不错的投资标的,尤其是相对于债券而言。”

经济增长疲弱带来的一个直接后果:债券收益率持续低迷,此外,经济疲弱最终亦会损及企业获利。

对计算ERP并没有统一公式,分析师对不同的公式因子赋予不同的权重,但共识是自2008年危机以来全球债券收益率崩跌,今时整体样貌已大大不同于往日。

标准模式是股息收益率与长期增长率之和,减去10年期债券收益率。此外,高盛模式中亦将不同经济周期的不同阶段,公司现金流较长期趋势的偏离纳入考量。

Mueller-Glissmann称,欧股目前的ERP约在8%,是全球最高的地区之一,远高于危机前2.7%以及危机后7%的平均率。

德国10年期公债收益率只有0.55%,较短期公债收益甚至还是负值,此外,若欧洲央行一如预期扩大资产购买,那么这些债券收益率恐还会进一步下滑。

红灯闪烁

预计日本央行也将为扶持低迷经济采取更多刺激举措。有人称欧洲央行和日本央行的量化宽松政策可能还会持续数年。

根据高盛的数据,日本ERP略低于7%,而危机前后的平均水平分别为4.7%和5.4%。

“相比于本地债券而言,目前最高水平的ERP出现在实施量化宽松的欧洲和日本,”花旗股权策略团队在上周的季度市场前景报告中写道。

美国股市风险溢价较小,标普500指数的ERP为5.9%,但还是高于危机前后分别2.9%和5.6%的平均水准。

这是因为债券收益率有所上涨,美国联邦储备理事会(美联储/FED)在考虑升息,股市这轮涨势已趋于成熟,强势美元也正在侵蚀公司获利。

德意志银行董事总经理Nick Lawson表示,这些因素都得要小心,并称ERP只是投资者选股时应当考虑的因素之一。

“利率较低导致债务升高,股票市盈率可能仍然过高,而市场流动性堪忧,”他表示。“目前有太多红灯在闪烁。”

分析师表示,较高的ERP加大了股权融资成本,鼓励企业举债,这在短期内会刺激股价,但长期效益存在疑问。

美国绩优股企业料将公布今年获利仅增长1%;同时欧元区绩优股企业的获利增长预估则从夏初的20%调降至12%。

英国绩优股企业对价格崩跌的大宗商品和能源曝险较大,获利预计锐减13%。

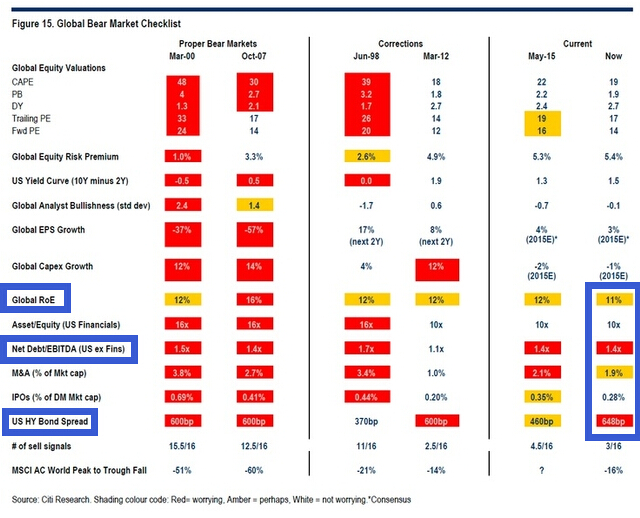

红色意味着警报,橙色意味着较危险,2个橙色相当于一个红色警报。目前,只有净债务与利润比、美国垃圾债券利差、全球并购规模占市场总市值之比三个指标为红色(图中蓝色方框)。

但花旗预测全球股市来年将上涨20%,称在全球主要市场前次触顶时闪烁的16个“卖出”信号中,目前只有三个处于危险领域。ERP水准不在其中。

全球平均ERP目前约为5.4%,市场在2012年3月开始修正前为4.9%,而在1998年中期这波跌势开启前则为2.6%。

花旗表示,在2000年3月与2007年10月两次熊市开始时,EPR分别为1.0%和3.3%。