A股跌了这么多该抄底了吗 慢着!还有一件坏事

原标【A股跌了这么多该抄底了吗 慢着!还有一件坏事】

中国股市1月份的表现令人印象深刻。上证指数[-0.39%]本月累计下跌22.65%,位列历史月度跌幅榜第七,同时创下2008-2009年金融危机以来的最大波幅。

1月最后一个交易日沪指收升逾3%,终于出现技术性反弹。那么股市是否见底了?2月份是否可以买进?

上证综指1月份表现与往期对比

毫无疑问,投资者现在不需要任何看空中国股市的理由。

中国股市是受散户所主导的市场,散户沉迷于通过股市赚快钱的美梦,认为股市只有一个走势——上涨。

所有的一切都在去年6月回到现实,散户通过灰色两融渠道所借贷的资金推动了股市之前疯狂的上涨,但是这也触发了市场之后的暴跌。因为散户(在市场中的份额占到80%)开始大量抛售股票而不是逢低买进。

因此,证监会试图稳定股市的持续努力,例如像A股市场注入1.5万亿人民币的成效是有限的。因为市场中正在发生疯狂的抛售,正如本月早些时候中国试图推行熔断机制时的情景。

随着人民币正在不断贬值,股市前景变得令人忧心。

分析师指出,中国股市庞大的追加两融保证金规模可能是是下一个对中国市场产生系统性风险的因素,而中国市场目前已经千疮百孔。

路透社在报道中指出,“那些将公司股票用作贷款抵押的公司目前正面临着残酷的选择:要么在券商和银行的压力下清仓这些股票并承担损失或者寻找到新的资金或其他资产来填补实际价值的空缺。”

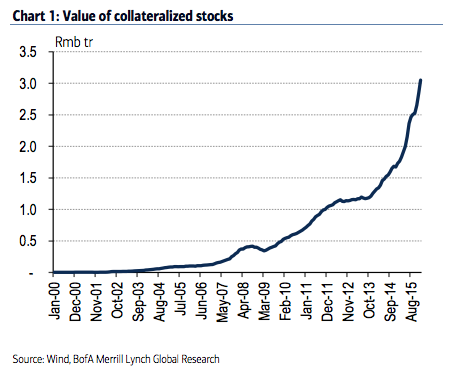

这是一个相当大的问题。超过一半的上市公司将自己的股权进行了抵押。正如美国银行在研报中指出的,“1411家A股上市公司的大股东将其持有的股票进行了股权质押贷款,占到了A股所有公司的50.2%。股权质押的股票总额不断上升,从2015年7月1日的2.36万亿人民币上涨至2016年1月1日的3.05万亿人民币,涨幅达29%。”

图:2000年1月至2015年8月,抵押股权的价值走势图

简单来说就是,当人们明白A股市场的杠杆有多大时,两融贷款下降所带来的问题仅仅是冰山一角。

另一方面,两融贷款的数字表明中国正在进行适度的去杠杆化操作。两融余额已经从去年春天的最高点开始下降。让我们来看一看两融问题所带来的风险兑现将需要多长的时间:

图:2014年10月至2016年6月,中国股市融资融券规模走势图

但是正如上面股权质押贷款图显示的那样,两融债务的下滑仅仅揭示了股市的一部分。事实上,美银美银表示,“3.05万亿人民币的股权质押贷款规模仍然是低估了的。因为:1,只有大股东(持有公司5%以上股份的股东)才需要公布其进行股权质押贷款的操作;2,美银计算的基础是质押期达到12个月的2889起交易。而所有股权质押贷款交易中的44%没有公开这一交易将何时到期。而这44%的交易平均时间超过16月。”

事情真正让人感到担心的是事情表现一下的真实情况。

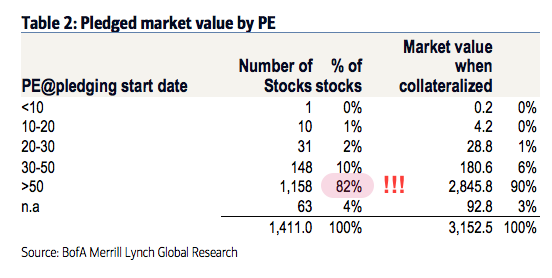

让我们看看进行股权质押贷款的公司的情况,82%的公司的市盈率超过50倍,这一数字非常惊人。

图:进行股权质押贷款公司的市盈率分布图

美银表示,“这些抵押品的价值远远没有那么高。”

瑞银中国策略主管Gao Ting表示,“如果股市持续走低,这些被抵押的股票被抛售的压力将会急速攀升。”

美银指出,三分之一的股权质押贷款将面临追加保证金的压力,1411家公司中的371家公司已经触发追加保证金的需要。371家公司抵押的价值6410亿人民币(根据各个公司目前的市值计算)的股票已经达到止损阶段。另外281家公司,价值3100亿人民币的股票正处在警告阶段。

当追加保证金开始时会发生什么?没有什么好事会发生。

Ting警告,“当被抵押的股票达到关闭交易的价位时,抵押者会在二级市场卖出这些股票,这给股市带来了进一步的压力。”

是的,这意味着,股市进一步下跌和触发更多的追加保证金将意味着一个被迫清仓的无限自我加强的循环。正如路透社指出的,“中国股市将陷入一个恶性循环:股价下跌或触发更多的追加保证金和进一步抛售的威胁。”

这些不是假设,这一切已经开始。美银指出,“1月18日,一些进行股权质押贷款公司的股票已经被借贷者清仓,这使得这些公司的股价在第二天直线下跌。一些股票已经被暂停交易。目前,至少有11家A股上市公司的股票被停牌,因为其股价已经接近斩仓止损的水平。”

路透社补充到,“本周四,茂业通信公司股票因为其控股大股东收到追加保证金要求而被暂停交易。今年以来至少已经有八分之一的公司发布类似的公告。”

如果所有的股权质押贷款问题爆发,这一规模要比所有两融债务的规模还要大。美银表示平均的贷款/资产率为40%。3.05万亿人民币的抵押股票规模意味着将可能出现1.22万人民币的抛售。

这一情况正在持续恶化,同时中国的理财产品也卷入其中。中国理财产品的规模达到了上万亿人民币。让我们看看美银给出的例子:

让我们以最近的广西慧球科技股份有限公司为例。根据证券时报1月19日和21世纪商业周刊1月20日的报道,2015年12月浦东发展银行发行了名为Tebon Huijin1号理财项目来帮助股东交易自己的股份。本质上,理财产品的购买者作为高级部分投资者借给公司的股东资金购买自己的股票,这与结构性理财产品非常相似。这种产品具有一个止损位,1月18日该公司股价跌破这一止损位。公司的控股股东无法追缴保证金,浦东发展银行清空了该计划中的所有股票(相当于公司已发行股票的2.13%)。这是该类产品第一个被强制平仓的案例。但是我们认为随着股市在最近几周的持续下跌,更多类似的事件将出现。

简单来说就是,这是一个建立在巨大杠杆上的游戏。这个游戏的问题在于,一旦多米诺骨牌开始倒坍,阻止局势恶化将变得非常困难。(Oscar)