近四成涉“互联网+”上市公司业绩下滑

从去年初开始的创业潮,到今年屡屡被提及的资本寒冬,仅一年多时间,“互联网+”这股席卷产业和资本的浪潮,便显现潮水退去的迹象。

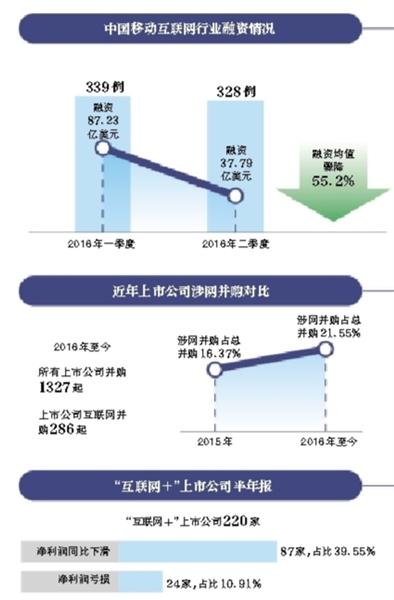

最先感受到“凛冬将至”的,是那些在互联网产业一线拼杀的企业。数据显示,2016年二季度互联网行业VC/PE融资案例328例,融资规模仅37.79亿美元,融资数、融资规模同比双双下滑,融资规模不到今年一季度87.23亿元的一半。

上市公司概莫能外。同花顺i问财数据显示,今年上半年,220家涉“互联网+”概念上市公司中,有87家公司净利润同比下滑,占比39.55%;此外24家今年上半年净利润亏损,占比10.91%。两者合计占50.46%。这些涉“互联网+”的公司中,以传统行业居多。

超五成涉“互联网+”公司业绩不佳

从去年开始,众多传统行业的上市公司不断向互联网+转型。腾讯公司董事会主席马化腾(微博)曾表示,“互联网+”不会颠覆原有行业,而是鼓励产业创新、促进跨界融合,通过对原有行业的升级换代,释放出新的增长动力。

近两年,诸多与互联网并无太多瓜葛的传统企业面临业绩瓶颈,为了实现转型突破,他们纷纷选择投身“互联网+”。

Wind数据显示,今年以来,上市公司并购标的为互联网行业企业的收购案例共有286起,占所有上市公司1327起收购案的21.55%。而去年全年,该数据占比则为16.37%。

值得注意的是,在这286起上市公司互联网并购中,剔除主营业务本就是互联网业务的上市公司并购,有184起并购是由非互联网业务公司发起的,占互联网并购的64.33%。

其中按照Wind行业划分,能源、材料、工业等传统行业上市公司共有73起并购,信息技术硬件设备行业46起,食品饮料、服装、耐用品消费等行业31起,金融行业20起,医疗、地产行业各7起。

2015年的数据也体现了这一特征。2015年全年,上市公司发起的并购中,收购标的为互联网企业的有598起,占全年3649起并购中的16.37%。

近600起互联网并购,388起买方为非互联网业务上市公司,其中能源、材料、工业行业为124起,食品饮料、服装、耐用品消费等行业110起,传统企业“触网”收购占比达到60%。

据记者了解,目前不少上市公司仍计划向“互联网+”进军,为自身业务贴上互联网标签。

不过,“互联网+”给上市公司业绩带来的实质性改善,相反,不少涉及“互联网+”概念的上市公司业绩出现下滑。

同花顺i问财数据显示,目前沪深两市共有220家“互联网+”概念股,占沪深两市2930家上市公司的7.5%。

截至8月31日,上市公司半年报披露时间已经截止,220家“互联网+”上市公司披露的半年报显示,今年上半年,87家上市公司净利润同比下滑,占比39.55%,24家今年上半年净利润亏损,占比10.91%。上述公司合计超五成。

164家“触网”公司股价跑赢大盘

“互联网+”并未给上市公司增加多少利润,但另一项数据则显示,“互联网+”让上市公司股价上涨了不少。

根据同花顺i问财数据,220家“互联网+”概念股中能够统计到的208家上市公司,其股价在过去一年(2015年9月7日-2016年9月2日)的时间里平均涨幅为24.1%,同期上证综指为微跌2.94%,其中164家上市公司股价涨幅跑赢大盘。它们占到涉“互联网+”公司的74.5%。

“互联网+”标签对上市公司股价的拉动作用,也使得不少投资者希望买入的上市公司在此方面有所动作,甚至有投资者在互动平台给上市公司留言,希望上市公司收购互联网企业。

如天舟文化投资者互动平台上,投资者建议主营图书出版发行的天舟文化布局互联网留学市场,“可以多找一些有潜力的互联网留学机构,目前行业互联网留学排名留学360、51offer、芥末网、柳橙网,后面3个均没有上市公司收购,可以考虑一下”。

焦点科技的投资者在互动平台留言称,七年市值原地踏步令人心痛,痛定思痛,焦点已经到了必须在外延式收购方面及时出手的时候,“请沈董把握机遇,通过定向增发收购互联网和软件方向的优质标的”。

宝通科技投资者甚至建议上市公司考虑适当出售原有低效资产,加大互联网领域的投资并购,促使公司成为互联网领域的大型公司。

从上半年业绩分析涉“互联网+”公司情况,不同类型公司情况可能不同,不太好一概而论。其中不排除有些公司可能就是炒概念,为了赚快钱。

不过有些公司确实是在探索,看如何和公司现有业务结合。这些公司仍处于摸索阶段,目前效果如何,一时间不好判断。相反,那些从之前传统行业完全转型,不追求与现有业务结合,而是通过资本收购优质互联网资产,实行多元化发展的公司,其发展路径比较明确。

——民族证券分析师黄博

■ 样本

部分上市公司互联网项目沦为“僵尸”

从2015年开始,“互联网+”的热潮,席卷了A股市场。金融、电商、教育、娱乐等第三产业以及制造、钢铁、能源等传统产业,都成为了“互联网+”改造的对象。对于上市公司来说,“互联网+”是一个可以讲故事的标签,这种讲故事模式,也一向会在A股市场获得追捧。只是潮水退去方能知道谁在裸泳,第一批吃上“互联网+”螃蟹的上市公司们,时至今日也需要交出成绩单,但成绩单显示,上市公司的“互联网+”故事只是开了个头,大部分上市公司的“互联网+”转型,还处于未形成规模化盈利阶段。

【互联网+钢铁】

华菱电商半年只带来4万多收入

在收购互联网资产的上市公司中,来自能源、材料、化工等传统行业的上市公司最多。2016年1-8月,便有73起收购由来自传统行业的上市公司主导,占总收购数量的25.52%,这一数据占比在2015年也达到了20.74%。

2015年7月,华菱钢铁披露增发预案,拟募资不超过42亿元,主要投向“互联网+钢铁”产业链转型升级、节能环保、特种用钢等重点项目,其中11.35亿元拟用于“互联网+钢铁”产业链转型升级项目。

早在2011年,华菱钢铁便注资500万元成立华菱电子商务有限公司,2012年其旗下主要运营项目“荷钢网”上线,目标为集钢材在线采购和销售、物流联盟和贸易融资于一体的电子商务平台。但运行近4年,华菱钢铁半年报显示,今年上半年华菱电商只为母公司带来了4.17万元的收入。8月31日,华菱钢铁公告终止定增事项。

另一钢铁巨头宝钢股份在去年2月曾宣布,将与控股方宝钢集团共同投资建立服务平台公司,注册资本为20亿元。服务平台将依托互联网、大数据等服务网络,为客户提供网上钢材交易、物流加工配送、金融服务、技术及信息服务等全面的电子商务服务。宝钢股份计划,到2018年电子商务为其所带来的收入力争达到公司销售收入的20%以上。

宝钢股份半年报显示,负责电子商务业务的控股子公司欧冶云商股份有限公司今年上半年实现净利润-1.1亿元,电子商务业务整体亏损1.2亿元。

【互联网+服饰】

王府井电商上半年亏损近1400万

“互联网+电商”,是从事零售、百货行业上市公司普遍选择的转型方向。在2015年和互联网资产有关的并购中,来自食品饮料、服装、耐用品消费等行业的上市公司便进行了110起并购,仅次于能源、材料、化工等传统行业上市公司。

在2015年5月,美邦服饰向外界推出“有范”APP,希望以此向互联网转型。为推广“有范”APP,美邦服饰广告费用支出大增,2015年全年为1.26亿元,2014年仅仅为3624万元。过亿的广告费中,“有范”连续冠名《奇葩说》占了大头。

到今年上半年,美邦服饰仍未降低广告费用支出,仅上半年广告费用支出达到7419万元,相比去年同期增加了55.18%。此外,美邦服饰研发费用不断增加,今年上半年达到1.13亿元,其中7000余万元用于信息技术的研发,主要是用在APP和网络渠道上。但美邦服饰半年报中,仍未见互联网转型带来的实际效果,今年上半年,美邦服饰净利润仍未扭亏,录得亏损6019.08万元。

2015年7月,美邦服饰公布定增募资预案,拟募资90亿元,其中60亿元用于O2O全渠道平台构建。4个月后,美邦服饰定增募资金额减少至42亿元,其中15.91亿元用于O2O全渠道项目。截至目前,该定增事项还未有更新进展。

百货类上市公司也出现类似情况。王府井百货2016半年报显示,1-6月份公司实现营业收入86.88亿元,同比下降4.07%,净利润3.4亿元元,同比下降26.74%。王府井百货是最早一批开始尝试电子商务的老牌零售企业,从2007年便开始涉足网上商城。2013年,王府井前期投资一亿元,开始大力布局电商平台,但近10个年头过去了,王府井的电商之路还未见太大成效。半年报显示,负责王府井电子商务业务的北京网尚电子商务截至今年6月底净资产为-1.28亿元,净利润亏损1379.41万元。

【互联网+医疗】

乐普医疗近亿元投向移动医疗未见效

海虹控股在过去一年的股价涨幅达到144.84%,在能够统计到股价涨幅的208家“互联网+”概念股中位列第二,仅次于今年5月上市的多伦科技。

在打造“互联网+医疗”的大健康路上,海虹控股一路从药品招投标、医药电子商务,转型到PBM业务。2015年4月,海虹控股公布了定增预案,拟募集总额不超过40亿元,全部用于海虹新健康服务平台建设项目,包括健康信息交互中心和TPA服务平台两部分。

去年7月,海虹控股公告因市场融资环境与公司业务发展规划,取消40亿元的定增。今年半年报中,海虹控股将自身业务定位为大健康服务产业,包括医药电子商务及交易业务、PBM业务及海虹新健康业务。

今年上半年,海虹控股实现营收9937.55万元,净利润亏损5567.81万元,同比下降了26.1%。

同花顺数据还显示,自2009年至今,海虹控股扣非净利润一直为负,意味着在近8年时间里,海虹控股主营业务一直处于亏损。

相比于“讲故事”的海虹控股,心血管医疗器械生产商乐普医疗早在2015年便投入5194.90万元用于移动医疗,但仅带来900余万元收入。今年上半年,乐普医疗再投入了3425.65万元,但从半年报营收构成看,移动医疗还未能给乐普医疗带来任何盈利。乐普医疗在半年报中称,移动医疗业务仍处于培育期。

从业绩情况看,“互联网+医疗”仍尚未形成规模化盈利模式。同花顺i问财数据显示,医疗板块的157家上市公司中,有34家也属于“互联网+”概念,其中16家今年上半年业绩下滑。

【互联网+家居】

金螳螂互联网家居项目亏损3000万

“互联网+家居”也是去年市场一大热点,并一直延续至今。今年6月,在香港上市不久的红星美凯龙宣布将打造1个互联网平台,并以家为核心进行业务的上下游跨界外延。另据公开信息显示,红星美凯龙拟用5亿元投向互联网家装平台。

在红星美凯龙开启“互联网+家居”业务模式前,A股已有上市公司做此尝试。如金螳螂收购家装e站、亚厦股份着力打造蘑菇+等。

2014年金螳螂与家装e站一起出资成立金螳螂电商,注资1亿元,其中金螳螂出资4100万元,占股41%。金螳螂电商成立后,设立全资子公司家装e站。当年7月,家装e站业绩开始纳入金螳螂业绩报表。

对于家装e站,金螳螂曾宣称未来3年将投入10亿元,打造家装和小额公装业务线O2O一体化的整合交易服务平台,形成覆盖全国2000多个城市的线下体验。但在收购家装e站仅一年时间后,去年8月金螳螂宣布出售其所持有的所有家装e站股份。

在出售家装e站后,金螳螂并未放弃互联网战略,而是出资2.7亿元成立了金螳螂家居电子商务,负责装饰和电子商务业务,但今年半年报显示,金螳螂家居实现7253.58万元营收,但净利润亏损3301.12万元。

与金螳螂几乎同时开展“互联网+家居”业务的亚厦股份,其负责互联网家装业务的蘑菇+,今年上半年营收更是仅有99万元,同期净利润亏损1209.26万元。受此拖累,亚厦股份上半年实现净利润1.6亿元,同比下降67.06%

【互联网+农业】

金新农所购互金项目承诺难实现

农业,这个与互联网相隔甚远的行业,也在上市公司的运作下,出现了“互联网+农业”的故事。

2015年5月,金新农宣布以5.3亿元的对价收购盈华讯方80%的股权。并购前,金新农的主业是生产猪饲料,而盈华讯方则向网站提供小额充值服务。金新农对这次并购的期待是,未来利用盈华讯方的人才团队,“建立生猪养殖服务平台,建立以养殖户为服务对象的互联网金融运营平台”。

现实情况是,金新农收购盈华讯方后并未如预期建立互联网金融运营平台。相反,2015年盈华讯方未能实现4100万元净利润业绩承诺,不得不进行业绩补偿。金新农半年报显示,今年上半年,盈华讯方实现收入2594.63万元,净利润1761.09万元。而2016年已过半,盈华讯方实际盈利与承诺的今年全年5000万元的净利润相差悬殊。

在“互联网+农业”道路上,主营农药加工、销售的诺普信则多路出击。2015年诺普信推出“田田圈”互联网发展战略,田田圈线上运营田田商城、田田云、田田圈APP、田田购等四个运营平台,此外诺普信还投资互联网金融平台农泰金融。

去年底,诺普信宣布定增14.71亿元用于投资基于“田田圈”互联网生态系统的线下运营体系建设。诺普信2015年年报显示,负责运营“田田圈”的全资子公司注册资本达到5亿元,但同期净利润亏损5万元。

今年半年报显示,诺普信净利润仅1947.74万元,同比下降91.37%。诺普信在半年报中称,由于终止及注销股票期权与限制性股票支付费用,并且加大了田田圈互联网建设的投入,预计1-9月将出现亏损,亏损额为1.6亿元至2.2亿元,同比由盈转亏。

比诺普信更早发力互联网的辉丰股份,早在2014年11月份就成立农一网,耗资7000万元布局农资电商,但运营一年多,辉丰股份半年报显示,农一网上半年亏损785.62万元。

【互联网+珠宝】

明牌珠宝重金募投O2O遇阻

无数行业都在试图与互联网产生交集,黄金珠宝也不例外。2015年年底,刚泰控股定增募资32.65亿元,其中6.6亿元用于收购珂兰商贸(或称珂兰钻石)100%股权、4.4亿元收购瑞格传播100%股权等,还通过收购、增资取得优娜珠宝51%股权。

在今年半年报中,刚泰控股披露了“互联网+珠宝”的转型成果,刚泰控股称公司从上游黄金开采进一步向下游黄金珠宝饰品销售延伸,形成了“互联网珠宝+娱乐营销+供应链金融”的生态圈基本雏形。半年报还显示,收购的瑞格传播、珂兰钻石、优娜珠宝在报告期内分别实现净利润4384.00万元、1737.26万元及633.71万元。

与刚泰控股有着同样规划的还有明牌珠宝、金一文化。2015年10月,明牌珠宝披露定增方案,拟募资不超过10.55亿元,投资于公司的珠宝“互联网+”综合平台项目,包括珠宝O2O平台、珠宝跨境电商平台、珠宝互联网金融平台、大数据中心等4个子项目。

但明牌珠宝此前重金募投的两大项目“营销网络建设项目”和“生产基地建设项目”刚刚落成就告亏损,2015年分别亏损1103万元和721万元,募投项目未达预期收益。今年上半年,营销网络建设项目仍未扭亏,亏损364.05万元,生产基地项目则扭亏,微利198.29万元。

今年3月,明牌珠宝定增项目宣告取消。转型遇阻,明牌珠宝业绩也出现下滑。半年报显示,明牌珠宝实现营业收入19.64亿元,较上年同期减少39.99%,净利润4172.63万元,较上年同期减37.22%。