"疯狂IPO"引爆大盘 中小创涨不起来是有原因的

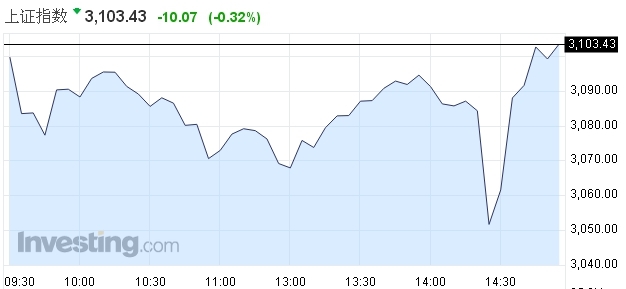

沪深两市16日低开低走,14时开始越走越低,并在14时20分左右出现"跳水",创业板跌幅一度超过6%,创出10个月新低。临近春节,A股却撞上了“黑色星期一”。

沪深两市16日低开低走,14时开始越走越低,并在14时20分左右出现“跳水”,创业板跌幅一度超过6%,创出10个月新低。在金融等蓝筹股收盘前护盘下反弹,沪深两市指数尾盘探底回升。面对再次出现的“百股跌停”,投资者已然不安,IPO加速成了“众矢之的”。

在业内人士看来,IPO加速是股指下跌的催化剂,特别是对创业板高估值中小创的资金分流有明显影响。不过,IPO发行节奏虽然加快,但与流通市值相比,融资规模较为有限。趋势逆转的根本原因,是宏观、微观的多重因素。

“IPO提速从2016年8月份开始就非常明显,11月从一周两批提到一周一批,但当时大家还在预期市场会出现‘业绩牛’。”一家大型券商首席分析师对第一财经记者表示,在经济低速增长、防控风险为主的背景下,泡沫化问题一触即发,IPO提速只是导火索。

对于周一市场出现大幅下跌,清和泉资本策略师赵宇亮对第一财经记者分析,一方面是证监会上周五未如部分投资者预期暂停下发IPO批文,另一方面有媒体发声认为IPO提速支持实体经济,再加上周末有关证监会召集机构听取IPO相关意见的消息,使得投资者担忧进一步提升。

争议IPO

证监会每周五的例行发布会受到市场高度关注,而上周五,投资者最关注的不是证监会处罚了多少企业,而是会后是否还会继续公布IPO名单。

1月13日20时15分,比通常情况晚了两小时,但2017年第二批IPO名单还是公布了。

“又有IPO。”上周五晚间一位私募人士看到新股信息后,不乏担忧。他对第一财经记者表示,“市场走势向下,但监管层似乎没有要控制的意思,IPO继续发,数量还不少,10家。”

随后,市场传出消息,称证监会召集部分机构听取有关IPO、再融资及新三板方面的相关意见。会上透露出三大信号:管控再融资、继续加速IPO、限制壳资源。

第一财经记者向证监会求证上述消息,截至发稿未获回应。事实上,监管层2016年的政策方向已经在沿着上述三个方面进行。

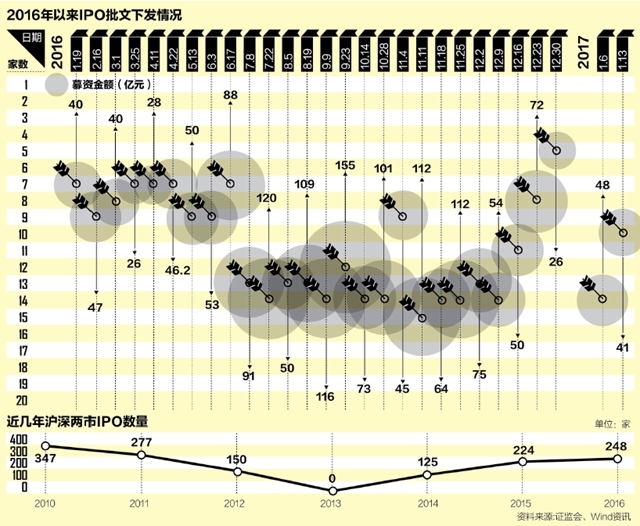

IPO方面,2016年全年共审核275家IPO申请,通过247家,其中11、12月份就审核了97家,通过84家,月审核数量从上半年的10~20家上升到了年底的30~60家。2016年全年证监会共核发IPO批文280家,11月份以来核发速度从每月两批提速到每周一批,月核发批文家数从上半年的10~20家上升到了年底的50家。

在一些机构人士看来,IPO发行提速导致新股供给增加,对成长股的“稀缺性”造成负面影响,降低了壳资源价值,因此中小创、次新股在偏弱的市场情绪下都有负面反应,创业板此前凭借“稀缺性”长期享受估值溢价的局面也将面临改变。

“一年多来A股已经将可以炒的素材都炒了一遍:从年初的成长股、新能源汽车、价值股、PPP到国企改革。”上海一家公募基金中小盘股基金经理对第一财经记者表示,IPO提速肯定有影响,但是它的“抽血效应”有多大是需要讨论的。

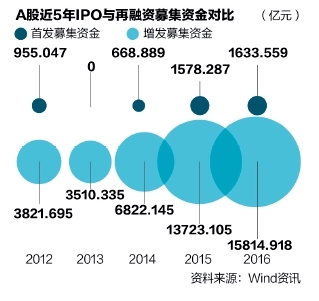

据证监会主席助理宣昌能1月7日披露,2016年,IPO、再融资(现金部分)合计1.33万亿元,同比增长59%,IPO家数和融资额创近5年来新高,再融资规模创历史新高。但是,其中280家IPO企业首发融资规模总计仅约1843亿元。

2017年证监会核发两批IPO,其中1月6日核发14家,1月13日核发10家。虽然放行数量依然延续,但融资规模有所控制,两批分别48亿元、41亿元,而2016年11月发行的四批新股中有两批募资规模都分别超过了百亿元。

“监管层放开了发行数量,但是融资规模一直是没有放开的。不过也可以看出,目前投资者希望监管层进行调整,从情绪上给市场一点信心。”北京一家知名私募研究总监对第一财经记者称,2016年8月份以来大小盘估值不断拉近,成长股进一步下跌,大盘股进一步上涨,说明市场已经“阅读”到监管意图。

再融资趋紧

证监会2016年有两大动作:提速IPO、加强监管。监管体现在两个方面,一是事中监管,对借壳上市、再融资、跨境并购等收紧审核;二是事后监管,对市场操纵、伪市值管理、内幕交易等主要扰乱市场的违法行为进行打击。

去年年中以来,证监会并购重组的监管基调开始从放松监管、强化信息披露转回实质性审核,审核尺度趋于严格,并推出一系列政策抑制题材炒作与市场套利驱动的并购交易,引导市场回归理性。

据华兴资本统计,2016年证监会重组委共审核275起并购重组交易,其中有条件通过121起,无条件通过130起,否决24起,重组委否决率从2015年的6%上升到9%。尤其在2016年第二季度和第三季度,否决率一度高达10%以上。同时有条件通过案例在全部通过案例中的占比也从2016年第一季度的59%下降到第四季度的36%,重组委审核关注点逐渐突出,减少有条件过会中间地带。

除在重组委层面进行交易否决外,监管层从交易所问询、证监会反馈等多个层面对不符合要求的案例进行劝退或否决。2016年A股市场共有354起并购交易宣告失败或终止,相比2015年增长68%,并购重组失败终止案例飙升。

打击违法方面,安硕信息(300380.SZ)、欣泰电气(300372.SZ)等都受到顶格处罚,机构操纵特力A(000025.SZ)、万福生科(300268.SZ)等股票案件也遭到严惩,以并购重组为主要内幕信息的内幕交易受到严格监管。2016年,证监会处罚183起案件,罚没款43亿,同比增长288%,创历史新高。

上述趋势在新的一年仍将继续。

元旦假期后第一天,证监会主席刘士余在调研稽查部门时就表示,2016年查处了一批大要案件,对各类违法违规形成强大震慑,净化了市场环境、维护了市场秩序,新的一年还将继续严惩“资本大鳄”,“逮鼠打狼”。

“中小创涨不起来,我们分析主要是制度层面的原因,即‘一放一压’,放IPO、压再融资。”赵宇亮对第一财经记者表示,中小创提升估值的主要逻辑,就是依赖并购重组、再融资,但是监管越来越严格,抑制炒作、限制“讲故事”,导致中小创估值提升的动力没有过去那么强烈。

当然,除了监管趋势的逆转,投资者的想法也出现了逆转。有业内人士分析,目前备受关注的乐视网(300104.SZ)实际上就是一个典型案例。投资者对于股票市场当中的“故事”,信心在下降,不再相信很多故事的逻辑,以及故事对估值的推动逻辑,哪怕是像乐视这样“认真讲故事”的。

信心依然脆弱

IPO发行未减速引发市场一定程度的恐慌,或许是监管层始料未及的。无论宏观或是微观,当前市场环境依然较为脆弱。

2016年底短暂的“钱荒”之后,流动性依然维持“紧平衡”,短期货币环境预计不会发生太大变化。与此同时,金融监管全面“防风险”,“一行三会”近期分别召开会议,部署中央经济工作会议所提到的“防风险”要求,控制资金脱虚向实,严格监管互联网金融,提高保险资金投资股市的要求,以及继续严打市场操纵等违法行为。

“从周一市场盘面可以看到明显的‘国家队’护盘痕迹。”赵宇亮表示,上午沪深两市走势较弱,连续两波小跳水。午后,因为恐慌跟踩踏叠加,又出现一波比较明显的跳水。但是,上证50和沪深300指数随后不断走高,尤其是银行、券商、保险这些国家队重仓的板块在上涨,中小创则继续下跌。

投资者再次“叫停”IPO,反映出市场的一种担忧情绪。在赵宇亮看来,既要坚持市场化改革不倒退,又要维持市场稳定性,可以适当缩小发行规模,并向市场传递明确预期。

“每每市场跌得比较厉害的时候,市场总会去诟病IPO,希望监管层控制节奏。但我认为意义不大,市场有其运行规律。”上述基金经理表示,随着新股的发行,市盈率逐渐市场化,新申报企业的预期会回归理性。为了一时涨跌去暂停IPO,可能造成的市场副作用要更大。

有机构人士提醒,与IPO相比,A股一个潜藏的风险是解禁减持。广发证券一位分析人士对第一财经记者表示,最近两年再融资规模急剧扩大,因主要形式是定向增发,这意味着如果发行对象到期集中解禁减持,对A股市场的冲击远大于新股发行。

第一财经记者统计发现,在过去五年中,定向增发稳步攀升。2012年共有156次定向增发,募资总额为3611亿元。2013、2014年募资规模分别为3440亿、6819亿,但是到了2015年,定增数量急剧爆发,一年完成857次定向增发,募资总额达到1.37万亿元。2016年继续延续了这一趋势,虽然受到严格审核,依然有732次定向增发,共募资1.52万亿元。

“短期大家针对IPO希望监管层有所动作,这也是市场情绪的正常反应。不过如果后面没有新股,而股市依然不上涨,‘IPO造成股市暴跌’的说法可能就会被证伪。”上述首席分析师说,当前市场环境依旧脆弱,缺的只是一个“导火索”。