金贵银业IPO被指为圈钱 巨额举债达14亿元

●核心项目未获准入

●巨额举债14亿

●80后二股东身份存疑

新快报综合报道公司目前最核心的项目以及计划中的募集资金投放项目,却尚未取得国家相关部门的准入批准,这或许是郴州市金贵银业股份有限公司(下称“金贵银业”)IPO过程中面临的最大尴尬。

金贵银业位于湖南郴州,属于有色金属冶炼行业,拟发行5876万股,发行后总股本23496万股,拟于深交所上市。第一大股东、50岁的董事长曹永贵直接持有7687.5338万股。

通过招股说明书还可以发现,公司为求上市超常负债,并且其大股东、实际控制人同时拥有一家急需资金的房地产公司,由此难免让外界怀疑其上市是否为“圈钱”而来。

核心项目未获准入

金贵银业在其招股说明书中反复提及“10万吨铅富氧底吹项目”,这是公司的核心项目。但记者发现,这一项目并未获得国家相关部门的准入资格认证。而其计划的募投项目中,有两个也可能存在同样的政策风险。

2009年,金贵银业的白银生产产业链向上游延伸,开始建设“10万吨铅富氧底吹项目”。按照规划,这个项目全面建成后将使金贵银业的竞争力大幅提升。在其招股说明书中,大幅举债等财务数据亦与这一项目高度相关。由此可见这一项目对于金贵银业的重要性。但是,记者发现,截至招股说明书签署日,这一项目实际上并未取得相关部门的准入资格认证。

根据国家发改委、工信部相关行业管理政策,“10万吨铅富氧底吹项目”需符合《铅锌行业准入条件》并报工信部复核与公告。但金贵银业至今未获通过复核,记者也未查询到工信部对此的公告信息。

不仅是“10万吨铅富氧底吹项目”,金贵银业计划的募投项目也存在如何获得行业准入认证的问题。

招股说明书显示,金贵银业计划在上市后以募集资金投向白银技术升级技改工程项目、5万t/a铅冰铜渣资源综合利用项目和5万t/a次氧化锌烟灰资源利用项目。对于这三大项目,招股说明书明确提到,“本次三个募投项目,其生产所用原料大部分来源于公司原有的‘10万吨铅富氧底吹项目’的副产品”。由此带来的问题是,在作为源头的“10万吨铅富氧底吹项目”能否获得行业准入尚存不确定性的情况下,募投项目能否如期投建,实在令人产生太大的疑问。

巨额举债达14亿元

从招股说明书来看,金贵银业的财务数据最引人注目的是其庞大的负债,公司的运营资金主要依托银行贷款,尤其是短期贷款。

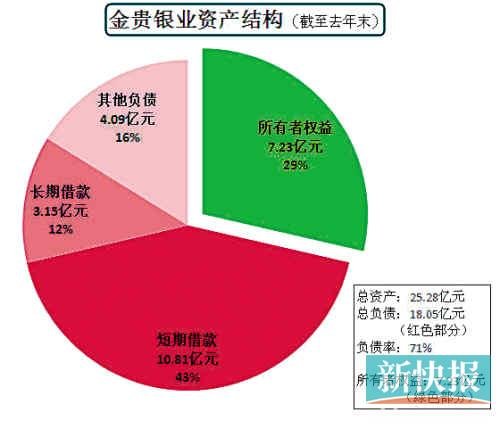

2011年金贵银业营业收入为27.94亿元,净利润1.87亿元,截至2011年12月31日,公司负债总计18.05亿元,资产负债率高达71.02%(资产总额为25.28亿元),其中利息支出10640.16万元,占到公司税前利润35.75%。

从招股说明书披露的公司负债情况看,其短期借款余额高达10.81亿元,长期借款余额3.148亿元,两项共计达14亿元。

截至去年底,金贵银业存货账面价值12.19亿元,占总资产48.22%,其中大量存货用于质押短期借款,截至去年底,用于质押借款的存货为10亿元,占存货总金额比例为82.18%,若银、铅价格出现大幅下跌,公司需要计提大额存货跌价准备。业内人士称,若资金链断裂,用于质押借款的存货可能被强行变现,带来偿债风险。

对于存货周转率低于同类上市公司的问题,招股说明书对此的解释是,白银及综合回收产品的生产周期较同行业可比上市公司生产周期长,且存货中银所占比重加大,银的单位价值较高,导致公司存货占用的资金较大,故发行人存货周转率低于同行业可比上市公司。同时,公司新建“10万吨铅富氧底吹项目”投产,当年尚处于磨合阶段,项目产能未能充分释放,产能利用率较低。

除开存货质押的因素,公司的应收账款呈高速增长势头。至2011年末,金贵银业应收账款余额为4554.84万元,这一数据2010年仅为927.27万元,2009年为1629.05万元,有财务人士分析,该数据的变化可能隐含公司为冲上市而采取非常规手段销售“冲量”的因素。

80后银行职工入股暴富

金贵银业第一大股东、50岁的董事长曹永贵直接持有7687.5338万股。金贵银业2011年每股收益1.06元,发行后摊薄到0.795元,按中小板平均市盈率30倍计算,上市后股价在24元,曹永贵的身家在18.45亿元。

第二大股东为1987年出生的银行员工李楚南,持有887.656万股,上市后市值有望达2.13亿元,原始成本只有2962万元,出资时为在校大学生。招股说明书称,其资金来源为父亲李华强,不过对李华强却未披露任何身份信息,或有隐情。

2007年12月金贵银业增资,李楚南以1200万元出资,后变成535.256万股,每股成本2.24元。2010年10月,李楚南又以1762万元受让董事长曹永贵持有的352.4万股,每股5元,两次出资资金均来源于其父李华强,李华强曾为金贵银业第一届董事会董事,但在2010年11月辞去董事职务。