今年来17单IPO被否 折戟原因有哪些?

进入2017年,在IPO发行提速的同时,审核趋严态势也已确立。

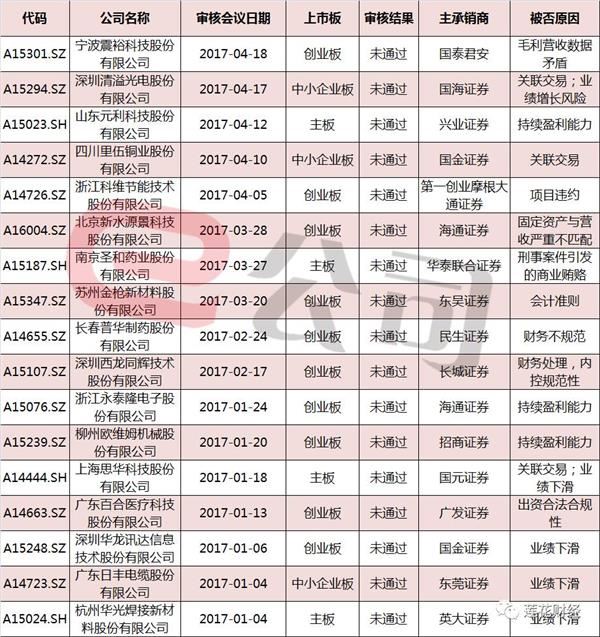

2017年元旦假期结束,连续三天3家IPO被否。1月据证监会消息,1月4日到6日,杭州华光焊接新材料股份有限公司、广东日丰电缆股份有限公司、深圳华龙讯达信息技术股份有限公司首发均未通过。IPO审核或再次趋严。

据统计,2016年全年,共计18家企业IPO被否。但是,2017年年初至今,短短4个多月,已有17家被否,数量急增。粗略统计,今年IPO申请的被否率达11.18%。去年全年则是2.21%。

被否原因各异三因素成最大拦路虎

证券时报·e公司记者统计发现,业绩下滑、关联交易、独立性缺失、持续盈利能力存疑、募集项目堪忧、规范运作是IPO被否的几大主因。就今年的案例来看,业绩下滑、持续盈利能力存疑和规范运作成为IPO公司最大的“拦路虎”。

今年被否的企业中,由于业绩下滑或盈利能力存疑被否的有7家企业,分别为震裕科技、华光焊接、日丰电缆、华龙讯达、思华科技、欧维姆和新水源景。

4月18日,震裕科技的IPO申请被否决。否决意见中,证监会对于震裕科技相关业务的营收、毛利率等指标提出了质疑。

据震裕科技的招股书披露,震裕科技2014年至2016年,营业收入分别为1.47亿元、1.87亿元与2.24亿元;净利润为2295.58万元、2379.56万元与2280.61万元;扣非净利润分别为1997.8万元、2094万元、2148.7万元。

资料显示,震裕科技主要业务为模具的生产。作为其主营业务的模具生产却在其营收占比中逐渐下滑。

2014年至2016年度,震裕科技的模具业务的营收占比从96.62%降至73.4%。在模具业务占比下降的同时,其冲压业务营收却在逐年提高。2014年,其冲压业务的营收仅为320万元;而在2016年,其冲压业务的营业额为4995万元,约占总营收的22.28%。此外,其他业务(边角料及其他)收入也从152.75万元增长到989.28万元。

对此,发审委要求震裕科技解释冲压业务2016年收入大幅增长的原因,并说明该业务增长是否具备持续性。

在业绩下滑的企业中,营收和利润双下滑的公司更加难以“闯关”。

1月4日上会的华光焊接主要产品为硬钎焊材料。报告期内,公司的主营业务收入从2013年的5.7亿元、2014年的4.89亿元,一直下滑到2015年的3.72亿元,累计下滑幅度达35%,同期净利润更是从3689.93万元、3088.11万元一路下滑到1654.39万元,整体下滑幅度近60%。而与公司营业收入、净利润一同一起下滑的还有主要产品单位毛利率。

与华光焊接同日上会的日丰电缆,公司主要产品为电缆、电阻件等通用电子器件。报告期内,公司业绩出现波动并整体下滑。招股书显示,公司2013年-2015年营业收入分别为8.12亿元、8.56亿元、6.77亿元,累计下滑16%;同期净利润分别为3168.83万元、3206.04万元、2310.03万元,最近一年下滑幅度达28%。

3月28日北京新水源景科技IPO被创业板发审委否决的主要原因系固定资产与营收严重不匹配。2016年底公司机器设备原值只有43.78万元,净值仅22.83万元,但对应年度营业收入却有超过1.4亿元且产品品种达3个。公司在募集项目中提到未来将会购置设备1775万元(该金额为当前公司设备原值的40倍,为净值的77倍),预计增加营业收入1.26亿。也就是说,44万元对应营业收入1.4亿元、1775万元对应营业收入1.26亿元,这样的机器设备价值是与营业收入的关系引起了发审委的注意。

目前,从监管层针对上述企业IPO给出的反馈意见来看,业绩下滑并且下滑明显,加之业绩真实性存疑的企业与受到行业政策拖累系统性业绩下滑和由于自身竞争力地下导致的内生性业绩下滑都是监管层注意的重点。2016年至今35家被否案例中有20家在发审委的问题被质疑持续经营能力。

分析人士指出,从保护二级市场投资者利益出发,具备良好盈利能力的企业才有可能给投资者带来投资回报。但不具备持续经营能力的上市公司长期看并不具备其股价所体现的价值,极可能成为“妖股”、“炒壳”、“ST”等概念标的,给投资者带来投资损失,不利于股市的健康发展。

另外,盈利能力弱的企业抗风险能力差。一方面,企业的经营环境处于动态变化中,技术变革、产业政策变化、竞争加剧、人才流失等不利变化将给企业的业绩带来波动,如若企业净利润和收入太低,企业由盈利到亏损甚至破产的概率也就更大。另一方面,企业的竞争力反应到财务报表中,存在会计估计、会计政策选择问题,净利润太低受人为操纵的影响较大。

在证监会发审委披露的否决原因中,企业是否规范运作也成为证监会判定也IPO是否通过的重要依据。

在震裕科技被否的案例中,除了毛利和营收的矛盾之外,由于在2014年申报出口铁芯级进模具时,商品品名、编码申报不实,于同年3月被宁波北仑海关做出罚款行政处罚。2013年8月至2015年5月间,申报出口铁芯级进模具、级进模具、铁芯冲压模具66503千克,申报商品编号不符规定,2016年11月被上海浦江海关罚款18.3万元。

另外,南京圣和药业股份有限公司IPO申请被否,原因是因为没有披露一刑事案件涉及的商业贿赂问题(华润医药刘彦铎贪污、单位受贿一案刑事案件)。有意思的是,圣和医药董事长给员工写了一封信,信中道出被否的主要原因,并且向员工发出IPO冲锋号,在目前IPO快速审核节奏下,圣和医药短暂的整理休息后,计划在被否六个月后重新申报IPO,并估计明年即可完成IPO.

多家中介机构受波及

IPO项目被否,意味着一群股东与亿万财富失之交臂,竹篮打水的还有中介机构。

据统计,今年18家企业IPO被否案例中,共涉及14家券商,包括国金证券,招商证券、兴业证券等。其中,海通证券、国金证券分别保荐两个项目,可谓“损失惨重”。

以国金证券为例,其保荐的四川里伍铜业IPO申请于近日被否。据审核结果显示,里伍铜业闯关失利可能有两个原因。一是公司所处行业的经营环境发生重大不利变化;二是公司关联方诉讼缠身,其第三大股东所持股权被法院司法冻结。

除里伍铜业外,国金证券保荐的另一家公司深圳华龙讯达信息技术股份有限公司IPO申请也于今年1月被否。

华龙迅达在2012年曾首次申报上市,在2014年4月公司申请终止审查,随后在2015年8月再次披露招股书申报稿,在去年12月12日更新财务数据后,依旧没有通过今年1月创业板发审委的审核。

另外,震裕科技此次IPO的保荐机构为国泰君安,其曾在2016年因保荐项目金徽酒在IPO封卷后擅自分红被证监会出具警示函。

今年最“心塞”的券商当属海通证券,连续四个月,两次IPO项目被否,一次暂缓表决。新水源景IPO因固定资产与营收严重不匹配被否;永泰隆电子IPO因业绩真实性被否。

除保荐企业频被否外,海通证券还涉嫌保荐项目违法违规。2017年1月20日,证监会通报了首次IPO企业现场检查结果,发现预披露企业上海基美文化传媒股份有限公司存在销售收入确认与实际情况存在不一致、财务人员兼职关联方财务工作、未披露部分关联方关系、销售佣金实际情况与披露信息不符等问题。

中投证券分析人士向e公司记者表示,“如果做的IPO项目连续被否对保荐券商的影响是很大的,会让业界质疑你的业务水平,以后怕是别家也不敢给你做了,不过要看企业具体被否的原因,是企业自身的问题还是中介机构的原因,比如有一些企业因为行业不景气被否,作为中介机构也是无能为力的。”