1月份限售股解禁大潮袭来 解禁市值超5000亿元

1月迎限售股解禁潮 解禁市值超5000亿

1月份累计将解禁497.73亿股,首发股份解禁占比较大;分析称短期有流动性冲击,对股价长期影响有限

近期A股市场持续上涨,截至1月10日收盘,沪指收于3421.83点,上涨0.23%。与此同时,1月份限售股解禁大潮正在袭来。

数据显示,1月份累计将解禁497.73亿股,为今年限售股解禁数量第二高月份,按照1月10日收盘价估算,解禁市值预计将达到5614.53亿元。其中,包含公司高管限售股份及大股东主动承诺不减持的股份,也就是说实际减持数量将小于上述解禁总数。

分析认为,限售股解禁对市场整体影响不大,对个股可能存在短期流动性冲击。

96家企业首发股份解禁 占比近五成

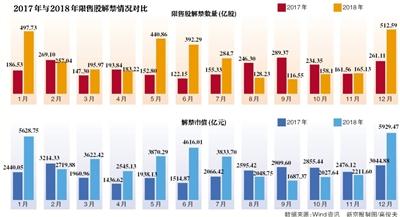

从全年数据来看,2018年是限售股解禁的“大年”,Wind数据显示,A股全年共解禁3332.32亿股限售股,其中12月、1月、5月、6月为四个高点,分别解禁512.59亿股、497.73亿股、440.86亿股、392.29亿股。与去年同期相比,1月份限售股解禁数量同比增长96.3%,解禁市值也几乎翻倍。

Wind数据显示,1月份共有208家企业限售股解禁,从解禁类型来看,首发股份解禁占比最大,在208家限售股解禁企业中,96家企业属于首发股份解禁,占比约46%;定向增发机构配售股份解禁的情况位居第二,在208家限售股解禁企业中,有86家属于定增解禁。

从解禁数量来看,申万宏源成为1月份解禁数量最大的个股,达126.16亿股,解禁市值达681.3亿元。其中,中国建银投资有限公司持有356亿元;“国家队”中央汇金持有271亿元;光大集团持有53.9亿元。“数字认证”成为1月份解禁数量最少的企业,限售股解禁数为4.57万股,属于首发原股东限售股份。

在1月份解禁中,哪家股东获益最高?Wind数据显示,顺丰控股的定增股东成为最大赢家,以1月10日股价估算,解禁收益达377.60%,解禁市值高达641.35亿元。包括宁波顺达丰润、嘉强顺风在内的6家公司将分享上述红包。

位居第二的是柘中股份,解禁收益达213.67%,解禁市值为60.69亿元。9位自然人股东和上海康峰投资分别受益。

分析称财务投资股东减持意愿较为强烈

市场通常认为,涉及控制权的限售股股权在解禁后通常不会减持,但作为财务投资的定增类投资、在上市首发中参与的财务类投资,股东的减持意愿则较为强烈。

北京一位股权投资人士称:“定增产品对于退出有协议要求,一般有时间限制,所以通常在解禁时间到期后,往往会清仓退出,获利结盈。”

从限售股解禁排名靠前的企业来看,以石化油服为例,92.24亿限售股均为中国石化持有,除非国企股权改革进行股权变动,一般情况下,中国石化并不会出让,或在二级市场抛售股权。以中原证券为例,在1月3日已经解禁的11亿股中,财务投资类较多,包括安阳钢铁、平煤神马能源、立白投资、神火集团等在内的10家机构持有。

经济学家宋清辉认为,相比IPO原始股东,定增股解禁后减持动力相对更强,尤其是参与定增的机构获利较多的时候,此外,首发限售股解禁的民营股东、创投股东相较国企股东减持动力梗阻,投资者尽量回避解禁规模较大,解禁比例较大的高估值个股。

星石投资认为,因为限售股解禁对市场整体影响不大,部分个股如果解禁收益高,规模大,或解禁占流通股本比例较高,可能存在短期流动性冲击,但限售股解禁对股价的长期影响有限。

股东

“清仓式”减持受新规约束

减持新规下,股东的减持行为受到较大限制,缓和了大规模解禁带来的压力。

根据证监会2017年5月27日发布实施的《上市公司股东、董监高减持股份的若干规定》,对上市公司股东的减持行为进行了有效的限制。

减持新规明确了约束范围,大股东、董监高减持股份,以及股东减持其持有的公司首次公开发行前发行的股份、上市公司非公开发行的股份,均需提前15天预告披露减持计划。

此外,新规规定,上市公司大股东在3个月内通过证券交易所集中竞价交易减持股份的总数,不得超过公司股份总数的1%;通过大宗交易方式减持股份,在连续90日内不得超过公司股份总数的2%,且受让方在受让后6个月内不得转让;通过协议转让方式减持股份导致丧失大股东身份的,出让方、受让方应当在6个月内继续遵守减持比例和信息披露的要求;减持上市公司非公开发行股份的,在解禁后12个月内不得超过其持股量的50%。

申万宏源证券研报认为,《规定》的执行在一定程度上限制了大股东、董监高减持解禁股的数量,违规减持、清仓式减持等行为明显减少,对维护股票市场的稳定产生了积极的效果。

股价

上市公司股价逢限售股解禁多下跌

躲避解禁股几乎成为投资者的共识,此前,2017年11月16日,上海银行3.46万名股东所持股份锁定期届满,首次公开发行的共计29.26亿股限售股上市流通,解禁市值高达约500亿元。当天,上海银行开盘便被巨额抛单打至跌停,若不考虑送股因素,15.41元/股的收盘价甚至跌破了17.77元/股的发行价。

次日,上海银行大幅低开后触底回升,最终仍录得2.04%的较大跌幅,全天成交金额和换手率分别猛增至31.76亿元和5.87%。

上海银行首发股“踩踏式”的抛售,加剧了投资者对于解禁潮的担忧。

第一创业的例子更为明显,2017年5月,第一创业9.8亿股限售股解除限售,占公司总股本的44.77%,为彼时流通盘的4.48倍。此外,本次解禁股份全部为首发限售股份,涉及的股东达36名之多,股东分布分散,入股成本普遍较低,一旦存在资金需求,确实将产生较强的套现意愿。

在之后的一周内,第一创业股价连续三个一字跌停。

国金证券首席策略分析师李立峰认为,解禁压力是制约市场风险偏好的因素之一,跨年时节迎来解禁高峰期,投资者应谨慎对待,但A股市场运行由多因素主导,对市场趋势判断,应结合其他因素综合考虑。

前海开源总经理杨德龙表示,大小非解禁潮对于大盘来说,确实会造成一定的负面影响。特别是在整体市场比较疲弱的时候,解禁会造成比较大的压力。实际上对于有解禁预期的个股影响是比较大的,对于大盘的影响并不大。主要是影响解禁的个股,所以对于短期内有大量大小非解禁的个股,还是要尽量规避,防止出现短期内比较大的一个回调。

股民

解禁消息对投资者情绪产生负面影响

北京一位投资者称:“短线操作下,一般情况下都会避开解禁股,解禁消息会对投资者情绪产生负面影响,短期利空,不过从价值投资考虑,依然需要结合企业基本面,综合判断。”该投资者认为,目前A股市场操作风格正在向价值投资转向,在结构性行情下,低估值,确定性是目前选股的主要依据。

在“雪球”网络平台上,一位投资者称,2017年9月因为重仓无锡银行,在一个月的时间里市值损失高达25%。

2017年9月,无锡城商行公布解禁公告,解禁股高达6.07亿股(占总股份的32.84%),由于首发股东持股成本低,加之无锡城商行股权分散,多为地方企业,这使得解禁期到后,首发股东踩踏式抛售,在解禁第一天就跌停,一个月内跌幅达25%以上。

另有投资者告诉新京报记者,限售股解禁对股民影响比较大,解禁后不一定大跌,但很难涨起来,“我现在买的300408(三环集团)就很明显,12月4日解禁,前一个多月就开始下跌,解禁后弱势整理了很长时间。”他认为,“只有当首发股东限售股解禁之后的股价才是市场认可的股价。”他分析称,首发限售股解禁之后,市场的供应扩大了,面临大股东的解禁压力,炒新的人也不敢肆无忌惮,一般价格就会回到相对合理水平,也就是市场认可的估价。(记者 王全浩)