对外直接投资保持平稳,海外并购交易仍待观望:安永发布《2020年前三季度中国海外投资概览》

► 中国全行业对外直接投资1,007.1亿美元,同比增长4.1%,非金融类对外直接投资788.8亿美元,同比下降2.6%;“一带一路”非金融类对外直接投资同比逆势增长29.7%,占同期投资总额的16.5%,占比较上年提升4.1个百分点

► 中企宣布的海外并购总额244亿美元,同比下降50.6%,中企海外并购额再创十年来同期新低;宣布的并购数量371宗,同比减少21.1%

► TMT*为最受青睐的海外并购行业,其他热门行业还包括消费品和金融服务业,前三大行业的并购金额占总额的63.3%;医疗和生命科学并购额逆势增长90.8%

► 亚洲仍为最受中企欢迎的海外并购目的地,投资金额占比达四成;中企在北美洲宣布的海外并购金额同比增加6.7%,成为唯一录得增长的大洲,但短期内地缘政治风险将持续

► 对外承包工程继续稳步发展,新签合同额1,502.4亿美元,同比增长2.4%,新签大项目增多;完成营业额912.7亿美元,同比下降10.6%

*注:TMT行业包括科技、媒体和通信,其中媒体部分包含媒体和娱乐行业

2020年11月11日,北京——今日,安永发布《2020年前三季度中国海外投资概览》。2020年前三季度,尽管受到新冠疫情和地缘政治风险持续升高的影响,中国全行业对外直接投资保持平稳,同比小幅增长4.1%。但中企海外投资延续下降趋势,宣布的海外并购额同比下降50.6%,亚洲仍为最受中企欢迎的海外并购目的地,投资金额占比达四成;北美洲为唯一录得增长的大洲,但短期内地缘政治风险难以消除。TMT、消费品和金融服务业为中企并购的最热门行业。

安永中国海外投资业务部全球主管周昭媚表示:“尽管今年全球经济进入衰退,各种政治和经济的风险在短期内难以消除,但经济全球化仍是大势所趋,十九届五中全会公报也指出中国将继续推动共建‘一带一路’高质量发展,积极参与全球经济治理体系改革,以高水平打造国际合作和竞争新优势。我们相信在‘国内国际双循环’相互促进的发展新格局下,‘走出去’仍将是更多中企的必然选择,未来中企海外投资布局的重点仍将是国内实体经济发展密切相关的领域及行业。”

部分领域对外投资增长明显,“一带一路”投资逆势稳定推进

商务部数据显示,2020年前三季度中国全行业对外直接投资1,007.1亿美元,同比增长4.1%,非金融类对外直接投资788.8亿美元,同比下降2.6%,对外投资主要流向租赁和商务服务业、制造业、批发和零售业等领域;其中租赁和商务服务业以及批发和零售业分别同比逆势增长18.6%和41.1%。对“一带一路”非金融类对外直接投资达130.2亿美元,同比逆势增长29.7%,占同期投资总额的16.5%,占比较上年提升4.1个百分点。

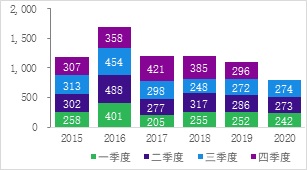

图表1:2015–2020年三季度中国非金融类对外直接投资额(亿美元)

资料来源:中国商务部

海外并购金额总体大幅下降,医疗与生命科学行业逆势增长

2020年前三季度,中企宣布海外并购总额244亿美元,同比下降50.6%,;宣布的并购数量371宗,同比减少21.1%。受全球政治、经济格局变化影响,市场观望情绪持续,中企海外并购额继续放缓。

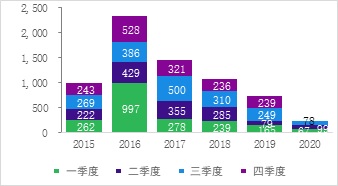

图表2:2015–2020年三季度中企宣布的海外并购金额(亿美元

资料来源:ThomsonOne、Mergermarket,包括香港、澳门和台湾的对外并购交易,数据包括已宣布但尚未完成的交易,下载于2020年10月14日;安永分析

行业分析

► 按交易金额计,前三大行业为TMT、消费品和金融服务业,占总额的63.3%。前三季度除医疗与生命科学外,其他所有主要行业宣布的并购金额均下降。医疗与生命科学行业本期宣布的并购金额为14.4亿美元,同比增加90.8%,其中大部分来自生物科学和医疗设备领域;但受疫情影响,许多国家都要求对医疗和生命科学相关的细分行业的外商投资进行更严格的投资审查。

► 按交易数量计,前三大行业TMT、金融服务业及先进制造与运输业,共占总量的53.1%;其中,仅金融服务业并购数量录得增长,涨幅达到55.3%,其他行业的并购数量均有下降。

► 科技创新和发展成为疫后提振经济的最重要的动力,拓宽科技应用的新场景,促进数字技术与实体经济融合将是发展的重点,在先进制造业、应用软件开发等受数字化驱动的低敏感领域仍有较多投资机会,这些领域或将成为未来中企海外投资的热点之一。

图表3:2020年前三季度前五大并购行业

按交易金额(单位:亿美元,%为同比增长率)

按交易数量(单位:宗,%为同比增长率)

资料来源:ThomsonOne、Mergermarket,包括香港、澳门和台湾的对外并购交易,数据包括已宣布但尚未完成的交易,下载于2020年10月14日;安永分析

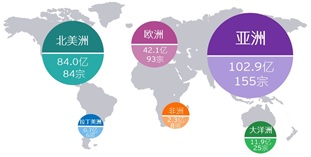

区域分析

► 亚洲为本期中企海外第一大并购目的地,宣布交易金额102.9亿美元,同比下降33.5%,主要投向消费品、TMT和金融服务业,沙特阿拉伯、新加坡和韩国较受青睐。预计“一带一路”国家和地区将继续成为中企海外并购中的亮点区域,投资合作稳步推进,中企将加快在沿线国家和地区布局区域供应链中心。

► 中企在北美洲宣布的海外并购金额为84亿美元,同比增加6.7%,成为唯一录得增长的大洲,主要投向TMT、金融服务业和消费品行业。短期内,中美贸易争端的不确定性难以消除,美国未来对华政策仍不明朗,中企在美投资面临的地缘政治风险将持续,中企对美投资仍需保持审慎,建议仍希望赴美投资的中企可预先关注一些与未来中国转型升级密切相关的低敏感细分领域,如:硬件设备、软件开发、医疗器械、先进制造业等。

► 中企在欧洲宣布的海外并购金额为42.1亿美元,同比下降74.8%,占比进一步下降至17.3%。主要投向TMT、电力与公用事业以及先进制造与运输业,其中中企在荷兰、意大利和西班牙等国的投资均有较大幅度的增长。受到疫情冲击,欧元区整体及英国预计今年GDP均将收缩超过8%[1],短期内中企对欧投资时应更加注重对区域整体的投资环境和发展潜力的评估。虽然中企对欧洲投资整体低迷,但今年是中国与欧盟建交45周年,双方正努力推动中欧投资协定在今年内达成,这将有益于维护中欧开放的贸易和投资环境。

图表4:2020年前三季度中企宣布的海外并购各大洲金额及宗数(金额单位:美元)

图表5:2020年前三季度中企宣布的海外并购前十大目的地(亿美元)

资料来源:ThomsonOne、Mergermarket,包括香港、澳门和台湾的对外并购交易,数据包括已宣布但尚未完成的交易,下载于2020年10月14日;安永分析

对外承包工程平稳推进,新签项目额实现增长

商务部数据显示,2020年前三季度,中国对外承包工程新签合同额1,502.4亿美元,同比增长2.4%,其中新签1亿美元以上项目301个,较上年同期增长10个,如7月份中巴两国签署的一项铁路改造项目协议,预计投资额将达68亿美元,是迄今为止中国在巴基斯坦投资额最大的交通基础设施项目[2];完成营业额912.7亿美元,同比下降10.6%。其中,在“一带一路”沿线国家和地区新签合同额837.1亿美元,同比下降3.6%,占总额的55.7%;完成营业额531.3亿美元,同比下降4.9%,占总额的58.2%。

尽管外部环境挑战重重,中企在国际工程方面仍展现出较强的竞争力,根据《工程新闻记录》(ENR)8月公布的“全球最大250家国际承包商”排行,中国上榜企业数量多年蝉联榜首,并且有6家中企进入了前20。目前疫情前景尚不明朗,地缘政治风险不断攀升,建议中企应密切关注各国政策变化和形势发展,及时调整国际化战略,在保持工程效率、成本等方面优势的同时,不断提高技术、运营和管理能力,推进对外承包工程稳步发展。

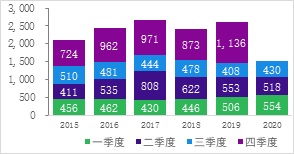

图表6:2015–2020年三季度中国对外承包工程新签合同额(亿美元)

资料来源:中国商务部、安永分析

[1] 资料来源:《世界经济展望》,国际货币基金组织,2020年10月

[2] 资料来源:中国政府网