“灰犀牛”,究竟什么来头?(热点聚焦)

发生概率高、破坏性极强,可能冲击金融风险底线

“灰犀牛”,究竟什么来头?(热点聚焦)

制图:李姿阅

全国金融工作会议闭幕后,本报刊发系列评论员文章,提出“既防‘黑天鹅’,也防‘灰犀牛’”,引起社会各界对“灰犀牛”的关注和热议。相比大名鼎鼎的“黑天鹅”,“灰犀牛”这一相对陌生的概念究竟指的是什么?有哪些典型的此类事件发生过?研究“灰犀牛”问题,对当前防范化解金融风险将带来怎样的启示?本报记者走访相关专家,试着为您作出最新解读。

“灰犀牛”

与人们熟知的“黑天鹅”概念一样,“灰犀牛”是一个舶来品,它在国外被提出并应用也是近几年的事。

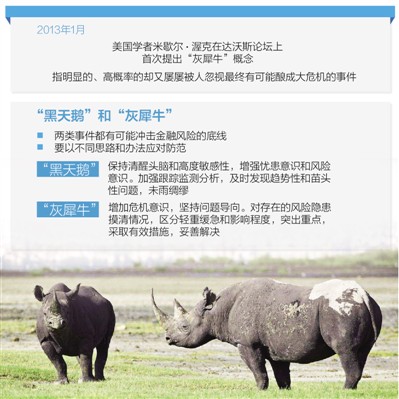

2013年1月,美国学者米歇尔·渥克在达沃斯论坛上,针对大概率、影响巨大的事件,首次提出“灰犀牛”概念,这个大胆而新颖的观点立刻触发社会学界尤其是人类决策与判断研究领域的极大兴趣。2015年,伦敦商学院知名教授迈克尔·雅可比基于渥克的提法,首次发表了系统阐释“黑天鹅”到“灰犀牛”趋势演变的论文,该文在国外刊载后被翻译引进,这也是“灰犀牛”首次出现在中国大众视野。

随后的2016年,渥克经过整理和研究,出版了一本颠覆人们既往认知的著作《灰犀牛:如何应对大概率危机》。渥克提出,“灰犀牛”主要指明显的、高概率的却又屡屡被人忽视、最终有可能酿成大危机的事件。她一针见血地指出,我们把大量时间和精力用在那些会对我们心理和情感造成冲击但发生概率极低的事情上,因此没能注意到那些发生概率极高、应该提早预防的事情。如果我们正在寻找的是“黑天鹅”,那么我们就不可能看到“灰犀牛”。

“黑天鹅”可怕,“灰犀牛”也可怕

被大多数人选择性忽视,错失最好时机,导致极其严重的后果

也许很多人会好奇,为啥米歇尔·渥克偏偏选中“灰犀牛”这个概念呢?

“灰犀牛并非严谨的学术概念,而是对概率大、冲击力强的风险的贴切比喻,代指没能及时阻止本来有能力、有机会阻止的灾难。”恒丰银行研究院执行院长董希淼介绍,灰犀牛体型巨大,本不该被忽视,但正因为其貌似愚笨粗拙,才让我们低估了它的风险,疏于防范。

生长在非洲大草原上的灰犀牛,身躯庞大,给人一种行动迟缓、安全无害的错觉,从而时常忽略了危险的存在——当灰犀牛被触怒发起攻击时,却会体现出惊人的爆发力,阻止它的概率接近于零,最终引发破坏性极强的灾难。

“概率大、破坏力强是‘灰犀牛’事件最重要的特征。”中国社科院金融所银行研究室主任曾刚指出,“灰犀牛”事件的风险其实很容易被发现,却被大多数人选择性地忽视,或者将其当作一种正常的现象来认可或接受,以至于错失了最好的处理或控制风险的时机,最后可能导致极其严重的后果。

曾刚指出,从国外经验看,“灰犀牛”事件往往都是破坏力极强,一旦发生,对经济社会的负面影响很大。这一方面是因为“灰犀牛”风险的形成往往牵连甚广,要有效防范,从整体上进行统筹和推动,在制度惯性之下,这显然不是一件很容易的事情;另一方面是因为人们的主观意识存在偏向性,容易低估风险,对即将到来的祸患视而不见,贻误了最好的危机处理时机。

“黑天鹅”很多,“灰犀牛”也很多

很多危机事件,与其说是“黑天鹅”,不如说更像是“灰犀牛”

“灰犀牛”的提出,给原本为人们熟知的“黑天鹅”概念带来强烈冲击。在渥克看来,我们这个社会的绝大多数危机,并非发端于不可预测的小概率事件(“黑天鹅”),而是大概率、高风险事件(“灰犀牛”)不断演化的结果,这些风险的存在早就广为人知,却由于体制或认识的局限,没有得到积极防范和应对,最终升级为全面的系统性危机。

“很多危机事件,与其说是‘黑天鹅’,其实不如说更像是‘灰犀牛’。”上海财经大学教授胡怡建认为,“灰犀牛”与“黑天鹅”事件既有共同点,也有不同点,实际上两者之间并没有明显区分界限,在一定条件下又可互相转化。“黑天鹅”与“灰犀牛”犹如一对双生子,提醒人们对可能因为发生一些不寻常事件造成大震荡的大概率风险和小概率风险都应保持足够警惕。

2008年席卷全球的国际金融危机至今余波未平,在很多人看来,这场以雷曼兄弟突然倒闭为标志的风险事件是不可预测的“黑天鹅”,而现有的很多证据表明,源于美国“两房”(房地美、房利美)危机的风险,早已被频频预警,却被大多数人忽视。

2000年起美国房地产市场高度繁荣,房价持续上涨,住房抵押贷款规模不断攀升,在2007年达到总贷款的50%。2004年起美联储连续加息17次,联邦基金目标利率从1%升到5.25%,房价终于在2006年底止升回落,刺破了房市泡沫,并触发了次级抵押贷款的违约风险。而早在2004年,一份联邦调查局的报告警醒人们提防抵押欺诈的大范围爆发;2007年开始,国际货币基金组织和国际清算银行不断发出警告;2008年1月,达沃斯论坛的风险报告指出,预期的房地产市场衰退、流动性资金紧缩和居高不下的油价都实实在在地发生着,推高了经济崩溃的风险性。这期间的先知先觉者并不在少数,圣路易联邦银行总裁威廉·普尔和路易斯安那州的议员理查德·贝克都曾预言房利美和房地美将出现大问题,但直到2008年“雷曼时刻”,人们才开始意识到问题的严重性。

类似的还有卡特里娜飓风事件。2005年8月25日,卡特里娜飓风首次从美国佛罗里达登陆,29日再次登陆墨西哥湾沿岸新奥尔良外海岸,给新奥尔良市造成了极大破坏,是美国历史上损失最严重的自然灾害之一。而当年1月,市政高官就已看到了一份详尽的灾难预防计划书,飓风到来前一个月还召开了关于飓风准备工作的研讨会,但政府推迟了飓风防御工作并拒绝采纳相关建议,最终飓风狂扫,造成巨灾。

渥克还认为,类似美国“挑战者号”航天飞机失事这种突发事件,其实也是“灰犀牛”。从1977年起,航天飞机制造商就发现火箭推进器中存在一个设计缺陷,在外部环境温度较低时进行发射,可能导致严重的风险,就在发射航天飞机那个早晨,几位工程师还提出警告。但美国国家航天局没有理会这些警告,结果酿成悲剧。事后调查表明,只需要将发射调整到一个相对温暖的天气,所有损失都可以避免。

“风险总是被提起,却又总是被忽略。”董希淼指出,从国外这些“灰犀牛”事件来看,发生的关键在于大多数人对于可预见的危机熟视无睹,不及时采取行动,终致重大危机。

我们身边有没有正在发生的“灰犀牛”?当然也有,比如全球气候变暖。科学家们已经指出,二氧化碳浓度如果超过350ppm(百万分率)就非常危险,而2015年已经达到了400ppm。气候变化导致一次又一次的灾难,尽管危害显而易见,但全球气候谈判举步维艰,近期美国更是一意孤行地退出了《巴黎协定》,让气候变化这一“灰犀牛”事件仍在不断向我们逼近。

“黑天鹅”要防,“灰犀牛”也要防

早识别、早预警、早发现、早处置,守住不发生系统性金融风险的底线

“研究‘灰犀牛’,最终是要防范类似风险发生。”胡怡建说,“灰犀牛”事件是可防可控的,对这些风险要早识别、早预警、早发现、早处置,化未来的大震为今天的小震,一点点去处理,不要让其最后引发大的系统性风险,否则对经济会造成更严重的伤害。

事实上,作为不同的风险事件类型,“灰犀牛”和“黑天鹅”有区别更有联系,不能将两种事件完全割裂,要从偶然发生的小概率“黑天鹅”事件背后,发现和防控必然发生的大概率“灰犀牛”系统性风险。防范当前金融风险,必须既防“黑天鹅”,也防“灰犀牛”。

“党中央非常重视防范和化解金融风险,始终要求守住底线,特别是守住不发生系统性金融风险的底线。”中央财经领导小组办公室经济一局局长王志军表示,“黑天鹅”和“灰犀牛”都有可能冲击金融风险的底线,要以不同的思路和办法应对防范。

“黑天鹅”是没有预料到的突发事件,王志军认为,对这类事件应保持清醒的头脑和高度的敏感性,特别是在当前经济运行基础尚不牢固的情况下,一定要增强忧患意识和风险意识。加强跟踪监测分析和预警预测,及时发现一些经济运行中的趋势性、苗头性问题,未雨绸缪,做好预案,防患于未然,不打无准备之仗。

“对于‘灰犀牛’事件,因为问题已经存在了,也有征兆,所以对这类问题要增加危机意识,坚持问题导向。”王志军说,对“灰犀牛”风险隐患,如影子银行、房地产泡沫、国有企业高杠杆、地方债务、违法违规集资等问题,应当摸清情况,区分轻重缓急和影响程度,突出重点,采取有效措施,妥善解决。

“‘灰犀牛’是大概率、可感知的风险事件,应该成为风险防范和化解工作的重点。”曾刚认为,防范“灰犀牛”风险,首先要正视“灰犀牛”的存在,全面提高金融机构、地方政府和国有企业的风险意识。同时要统筹全局,制定防范和化解方案,特别是由于“灰犀牛”事件天然具有一定的公共性特征,政府要在其中发挥主导作用。

曾刚指出,“灰犀牛”事件的形成往往与制度缺陷或激励约束不当有关,在既有框架之下,难以阻止风险的进一步升级,必须诉诸体制改革和完善。“目前看,继续推进国企改革、金融体制改革等,都是防范此类风险的应有之义。”

■链接

金融圈火起来的那些“动物”

与“灰犀牛”相对应,“黑天鹅”是指没有预料到的突发事件或问题。千百年来,西方国家一直认为天鹅是白色的,然而17世纪时,人们在澳大利亚发现了黑色的天鹅,关于天鹅颜色的传统观念彻底崩塌。“黑天鹅”由此寓意着不可预测的重大稀有事件,它在意料之外,却能产生很大影响。

除了“黑天鹅”与“灰犀牛”,金融圈还有很多火起来的动物。

比如,在股市中,不得不提的两种动物是牛和熊。其中牛市指预料股市行情看涨,前景乐观;熊市指预料股市行情看跌,前景悲观。关于“熊市”说法的起源,有观点认为是来自一句英文谚语“熊未捕到先卖皮”,意思是说熊皮贩售商希望借此在市场上让价格出现下跌,以便他们在交易中谋大利,这与人们在熊市中卖空头的做法异曲同工。而牛很有攻击性,行走时抬着头,角是自下往上顶的,代表股市上涨。

羊群效应,最早是股票投资中的一个术语,主要指投资者在交易过程中存在学习与模仿现象,盲目效仿别人,从而导致他们在某段时期内买卖相同的股票。羊群效应是比喻人有一种从众心理,这很容易导致行为上的盲从,并往往会因此陷入骗局或遭到失败。

此外,金融圈还有不少现象用动物做比喻。例如,猪市是指不涨不跌的横盘;大象指盘子超大的权重股,庞大的身躯体现它在股市中所占的地位和影响力,像银行类、石油类、电信类等;独角兽是指一些融资估值独占鳌头的新公司。

(本报记者 王 观整理)

《 人民日报 》( 2017年08月07日 18 版)