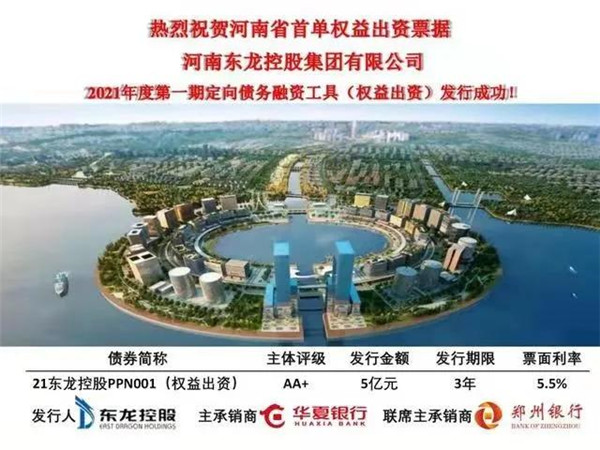

河南首单权益出资票据成功发行 郑州银行担任联席主承销商

4月28日,由华夏银行作为主承销商、郑州银行作为联席主承销商的全国首单权益出资型定向债务融资工具,暨河南省首单权益出资型票据——河南东龙控股集团有限公司2021年度第一期定向债务融资工具(权益出资)成功发行。

本次债券发行募集资金主要用于置换发行人对参股企业启迪科技服务(河南)有限公司的股权投资款项。据了解,东龙控股集团是由郑东新区管理委员会发起,联合郑州市建设投资集团、郑州地产集团和河南水利投资集团组建的大型国有控股公司,于2010年5月成立,集团资产总额达300亿元,现为郑州市郑东新区城市开发建设投资主体之一。

权益出资型票据全新升级后

郑州银行积极响应

为深入贯彻落实党中央、国务院关于深化金融供给侧结构性改革的重大决策部署,扎实做好“六稳”工作,全面落实“六保”任务,提升银行间债券市场服务实体经济质效,依据《银行间债券市场非金融企业债务融资工具管理办法》(中国人民银行令〔2008〕第1号)及中国银行间市场交易商协会相关自律规则,2020年12月,中国银行间市场交易商协会对用途为权益出资的债务融资工具相关规程进行了整合升级,推出“权益出资型票据”产品,并引入对参股型股权投资和基金出资等情形的支持,实现对权益出资不同投资类型的全覆盖。

该产品信息发布后,郑州银行积极响应,协助主承销商在短时间内针对河南东龙控股集团的实际情况制定了详细的承销及发行方案,将收集到的最新消息及时与企业及主承销商共享。同时,债券发行团队积极为企业进行路演宣传,吸引了大量投资人,最终保证了本期债务融资工具的高效顺利发行,在满足企业多元化融资需求的同时,有效推动了区域实体经济的高质量发展。

发挥本土银行优势

大力服务企业投资发展

郑州银行作为河南省内首家具有B类主承资质的本土银行,承销发行经验丰富。其债券承销项目均由总行团队直接对接,并全程参与方案设计、尽职调查、立项审批、材料申报,协会沟通等各个环节,尤其重视同合作承销机构、评级机构、律师事务所等中介机构的沟通和协调,在发行销售及审批效率上优势明显,决策链条短,时效性强,承销发行经验丰富。

目前,其承销的债务融资工具发行金额超380亿元,服务客户涵盖河南省主流发债企业,在过往的债券销售工作中,能准确选择合适的发行窗口,根据每期债券具体情况提前布局销售,屡次以低于预期的发行利率成功完成债券发行,切实为发行人降低融资成本,获得发行人一致好评与认可。

本期权益出资型票据的成功发行,是郑州银行紧跟国家政策导向、积极响应国家号召,大力支持郑州市经济发展的一大要事。作为一家本土金融机构,郑州银行"守土有责",充分发挥本土银行的优势,服务企业投资发展方向,快速反应,协助华夏银行郑州分行将本期债务融资工具顺利落地。

下一步,郑州银行将继续秉持“以客户为中心”的工作理念,一方面精准分析客户需求、合理匹配产品及资源,满足不同客户的需求;另一方面,将继续优化产品结构,在坚持对超短融、短融、中票、定向工具等传统产品精耕细作的基础上,不断深入研究、拓展中国银行间市场交易商协会各类创新产品(包括但不限于乡村振兴票据、权益出资票据、项目收益票据等),力争为客户提供组合化、立体化产品选择,持续提升金融服务实体经济工作质效,助力河南省全力打造新经济形态下产融结合的新高地。