银行电商路在何方

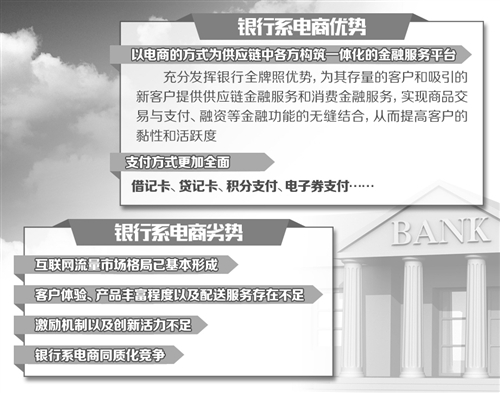

银行电商在客户、支付以及信誉等方面具备一定长处,但很难快速获得竞争优势——

银行电商路在何方

芮 轩

我国商业银行发展电商由来已久。但是,当前电商市场几大巨头已成为多数客户首选,银行电商很难快速获得竞争优势。随着互联网金融的发展,电商平台大多都在推出消费金融服务,而商业银行凭借其与征信系统对接,对客户资金更了解等优势,可以发挥电商平台所带来的协同效应,探索适合自身特点的运营模式

日前,中国光大银行发布“e点商”整体电商解决方案,实现由运营自有平台向输出电商解决方案的突破。近年来,不少商业银行都推出了自己的电商平台,如工行的“融e购”、建行的“善融商务”、交行的“交博汇”、农行的“e商管家”以及招商银行“出行易”、光大银行的“购精彩”商城等。缴费、理财、旅行、各类商品……随着商业银行电商平台的发展,可供选择的产品和服务也越来越丰富。商业银行发力电商平台效果怎样?其未来的发展趋势如何?

延伸传统金融服务

据了解,从最早的信用卡商城或积分商城到如今构建独立综合的电商平台,我国商业银行发展电商业务由来已久。中国光大银行电子银行部总经理杨兵兵说,发展电商平台是光大银行对传统金融服务的延伸,以便切入个人的生活场景和企业的生产场景。

业内人士表示,商业银行发展电商平台主要是为客户提供融资、支付等多元化金融服务,同时积累客户数据,为其贷款类业务作决策参考。

与传统电商平台相比,商业银行发展电商平台在客户、支付以及信誉等方面具备一定长处。浙商银行经济分析师杨跃表示,商业银行拥有规模庞大的对公客户和个人客户基础,这些客户存在天然的商品交易或个人消费品购买需求。同时,银行拓展电商业务能够使交易过程中的支付结算和产品提供者管理一体化,且其嵌入电商业务中的各种融资方式能满足交易双方的金融需求,有助于提升客户体验。

商业银行的电商平台有着银行的隐形信用背书,能够提高平台交易双方的信任度。“不过,这种信用背书是把‘双刃剑’,一方面可以提升客户的信任感,另一方面,一旦出现问题也会给银行带来声誉上的不利影响。”杨兵兵说。

目前,商业银行电商平台的发展也面临挑战。“电商业务具有典型的赢者通吃效应,市场几大巨头成为多数客户的首选,新进入者难以快速获得成功。值得注意的是,目前电商业务同质化竞争仍比较明显。”杨跃说,受到商业银行传统经营理念约束,由于银行电商平台对外宣传力度小、客户流量导入手段单一等因素导致平台交易活跃度较低。

杨兵兵认为,商业银行的营销、数据分析以及技术等方面更侧重金融领域。金融追求稳定、风险可控,可能很难给客户带来“惊喜”。电商则通过事件营销、热点营销等手段,不断吸引客户,提升平台的关注度。

发挥电商平台协同效应

赛迪智库工业经济研究所所长秦海林指出,商业银行发展电商平台需要突破体制机制束缚,探索适合自身特点的运营模式,但这需要一定时间。

商业银行电商平台的盈利模式与传统电商平台有所不同。杨兵兵表示,传统电商平台收入一般来自于销售产品的手续费、广告费以及导流的费用等。银行电商平台主要还是依靠提供金融服务来获取收入,比如支付通道的收入、融资服务的收入等。“我们的电商平台收入渠道会比传统电商更丰富。”杨兵兵说。

目前,领先的电商平台也在推出消费金融服务,布局互联网金融。“传统电商平台获取资金的成本较高,商业银行不缺资金,获取资金的成本不高,在放贷利率上有优势。同时,商业银行可以直接与征信系统对接,对客户资金方面的了解更深刻和全面。”杨兵兵分析说,对于商业银行来说,能给予电商平台买卖双方的金融服务不止是融资,还包括股权投资、租赁、债券等,金融服务的方式更为全面和多样。

对于今后商业银行电商平台的发展,杨跃建议,商业银行要从战略层面全盘考虑互联网金融的整体发展布局,不是碎片化的发展某些互联网金融产品或业务模式。同时,要明确发展目标。商业银行发展电商平台是为客户提供更好的金融服务。商业银行电商平台要将银行的基本功能,如资金结算、存贷款以及金融风险的管理和分散,依托信息技术进行高度融合,为银行的金融业务服务。

“不要过多追求大而全,商业银行要充分发挥自身优势,将电商业务和银行原有优势业务或服务相结合,充分发挥电商平台所带来的协同效应。”杨跃说,如招商银行拥有广大的零售用户群体,所以其打造差旅人士专用的“出行易”电商平台。

杨兵兵认为,银行电商平台实现可持续发展前提是把交易量提高,只有交易量提高了,后续的金融服务才能有效跟进。“光大银行有自己的‘购精彩’网上商城,还在通过输出电商解决方案扩大营销平台,不再把提升交易量的压力押在单一平台上。光大银行将不断推进‘e点商’整体电商解决方案,并在实践中修正和完善”。