1021只基金样本,3年跟踪,大概率赚钱的秘笈在此

要说2016年,那是真的不好赚钱,公私募基金交出的成绩单里,亏损的也真是绿油油的一片!

话说回来,业绩不好,不代表没有东西值得学习,毕竟人家天天都泡在股票里,十几年的汗水也得有点儿回报不是!

近期,某券商发布了一篇基于基金持仓分布行业超额收益预测研究的研报,火山君发现了一件好玩的事情:如果通过大数据对基金持仓进行分析的话,你是有可能跟着基金找到大概率赚钱机会的!

先来点精华:基金超配、基金增持、基金连续超配、基金连续增持、基金超配加基金增持的行业,需要我等吃瓜群众重点关注,因为你有七成机会跑赢市场!

跑赢沪深300的胜率达七成

游走于A股,耳熟能详的一句话:“当行情单边上涨时,傻瓜都能赚钱!”而当市场变得萎靡时,如何把握住为数不多的投资机会,就变成一道难题。

大概率战胜市场的各种模式,比如量化选股等等,也甚是火热。而近期,上述券商发布的研究报告,通过对基金持仓分布情况进行了大数据分析,为投资者进行投资决策提供了一条有价值的参考路径。

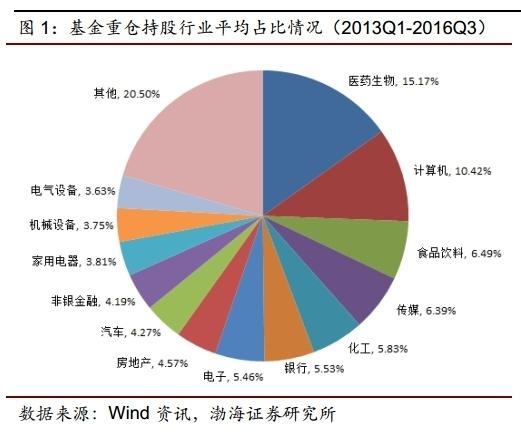

报告中,该券商统计了自2013年1季度到2016年3季度共15个季度基金重仓持股的行业分布情况后发现, 医药生物、计算机、传媒、食品饮料等行业的基金持仓占比始终保持在较高的水平,而钢铁、综合、采掘、建筑材料等行业则占比较低。

同时间区间,计算机、传媒、通信等TMT行业涨幅居前,并大幅跑赢了沪深300指数, 其收益表现明显优于采掘、有色金属、钢铁等周期性行业。

为了进一步分析,他们选取成立满3个月的股票型基金、偏股混合型基金以及灵活配置型基金构建样本。考虑到不同灵活配置型基金的股票仓位差异较大,因此剔除了股票持仓比例低于50%的标的品种,另外,还剔除了被动指数型基金和增强指数型基金。(啥意思?一句话,就是为了选取最具有代表性的基金作为样本。)

根据以上标准,其共筛选出股票型基金164只,偏股混合型基金475只和灵活配置型382只,合计1021只基金,从而构建出最初的样本池。

重点来了,如果以季度作为周期,根据前一季度各行业的基金持仓分布情况,筛选出满足预测指标的行业。在每季度第二个月月初(前一季度的季报一般都是在下个季度第一个月月末披露),平均买入满足预测指标的各个行业,持有至季度末卖出平仓。

啥结论?从2013年3季度到2016年3季度,行业组合累计收益率为146.79%,年化收益率为33.78%。同期沪深300指数累计收益率为48.35%,组合大幅跑赢指数,累计超额收益率高达98.44%。 其中,行业组合在13个季度中的9个季度跑赢了沪深300指数,胜率达69.23%。

预测指标从哪来?

当然,上述所指还仅仅是个结论,如何根据这些基金前一季度的行业持仓情况,筛选出满足预测指标的行业才是重中之重。而这其中的逻辑又是什么呢?

其实在这些基金中,关注的重点集中在五个不同的预测指标,那就是基金超配、基金增持、基金超配加基金增持、基金连续超配和基金连续增持。

首先,将各行业的基金持仓占比同流通市值占比进行相减,计算出不同行业的基金超额配置比例,以此来做进一步的分析。

相关业内人士解释道,“这其实是从绝对量的角度进行考虑,举个例子,比如说市场上股票总市值是1万亿,银行占20%,同时假设公募基金在1万亿中投资规模是100亿,在这100亿中,银行占了10亿,也就是占比10%,那么,公募对银行持仓比例是低于市场中银行的份额占比。”

其次,统计出2013年2季度到2016年2季度共13个季度,28个申万一级行业相较于沪深300指数的超额收益率,共得到样本364个。

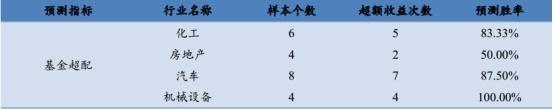

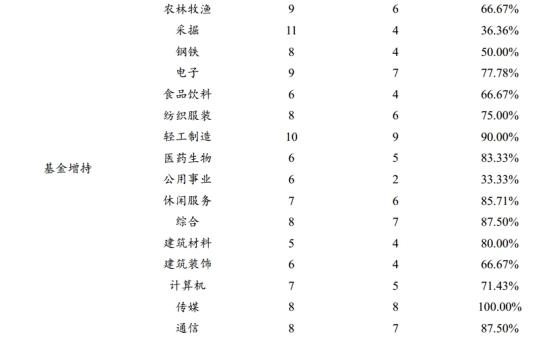

五个指标中,大数据跟踪结果如下图:

火山君发现,各指标的预测胜率均处于70%左右的水平,基金增持加基金超配的模式预测准确度更高哟!

再考虑到不同行业的基金持仓特征存在较大差异,再根据各预测指标的适用性(包括样本个数及触发难易度)及预测胜率,进一步筛选出了各个行业所对应的预测指标。

结果显示,化工、房地产、汽车、机械装备更适用基金超配的预测指标;轻工制造、建筑材料、传媒、通信等16个行业更适用基金增持的预测指标;而家用电器和电气设备适用的是基金连续超配的预测指标;有色金属、交通运输、商业贸易等6个行业则适用基金连续增持的预测指标。

一类个股或存超额收益

那么,说得更具体一点,根据这种预测方式筛选出的组合,在过往中都能把握住哪些市场机会呢?数据显示,组合在2013年3季度至2014年3季度持有计算机、传媒等TMT行业,在2014年4季度持有非银金融行业,均成功把握住了当时的市场热点。 而在2016年中小市值板块整体较为疲弱的市场环境下,组合规避了计算机、传媒等行业,转而持有家用电器、食品饮料、建筑装饰等大盘蓝筹行业,从而实现了组合净值的稳定增长。

如果再近一点,根据各行业2016年2季度和3季度的基金超配、基金增持情况,筛选出满足预测指标的行业10个,分别为化工、机械装备、钢铁、轻工制造、医药生物、建筑材料、建筑装饰、通信、家用电器和商业贸易。

检验其在2016年11月1日至12月20日内是否能够取得相对于沪深300指数的超额收益。结果显示,在这期间,筛选出的行业组合收益率为1.04%,同期沪深300指数收益率同为-0.82%,组合跑赢指数。 其中,行业组合在11月份的大部分时间都跑赢了指数, 之后由于市场整体行情向下,组合净值出现较大回撤, 一度跑输沪深300指数,但在期间最后阶段组合开始出现反弹, 最终获得了1.85%的超额收益。

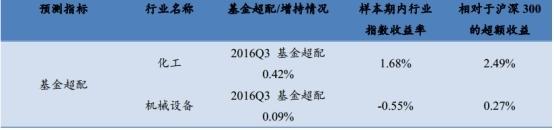

如果再具体从组合持仓的10个行业中,共有7个行业相较于沪深300指数获得了超额收益。化工在2016年3季度处于基金超配的情况,其在上述测试期间的行业指数收益率为1.68%,相对于沪深300的超额收益为2.49%;钢铁在2016年3季度属于基金增持, 其在上述测试期间的行业指数收益率为5.23%,相对于沪深300的超额收益为6.04%。

值得关注的是,在样本期内,全部28个申万一级行业中只有10个行业跑赢了沪深300指数。也就是说,该组合成功预测出了除农林牧渔、纺织服装、银行外的其余7个行业。

通过这些对比可以发现,基于基金持仓分布情况所得到的各行业超额收益预测指标具备一定的有效性,能够为投资者进行投资决策提供有价值的参考。

不过,上述业内人士也同时指出,“这里面是做3年的研究,如果想再让组合收益进一步提升,可以把时间再往前推,数据样本更多,组合的有效性更高;另外还可以结合其它指标做更多进一步的研究,包括怎么去配置资金、不同行业的仓位调整等。”